35年以上連続増配が行われており配当利回り6〜7%で推移することも多い高配当銘柄「AT&T(T)」。

過去のリーマンショックやITバブルにおいても減配することなく増配を続けているため、安定的な銘柄であることが最大な魅力です。

特に通信事業は今後も5G含め、今後も成長性を感じられるため、事業内容にも安心感があります。

私みそが「AT&T(T)」基礎知識や投資タイミングなどをお伝えします。強みや弱みを含めて投資の参考になればと思います。

「AT&T(T)」に投資をする時、配当利回りが良いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、事業内容や業績もしっかり把握しておかないと、いつの間にか減配危機が訪れていたりするから注意をしましょう。

それでは「AT&T(T)」におけるこれまでのデータをみていきますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

「AT&T(T)」の事業内容

株価・配当金・配当利回り推移

売上高・営業利益・純利益推移

キャッシュフロー推移

「AT&T(T)」購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

基本情報・事業内容の特徴

AT&Tは、通信、メディア、テクノロジー・サービスを提供する米国の持株会社である。

無線通信が最大の事業であり、売上高の40%近くを占めている。①米国第2位の携帯電話会社として、6,300万人のポストペイド(料金後払い)契約者と1,600万人のプリペイド(料金先払い)契約者に対して、1億以上の携帯電話端末の接続サービスを提供している。

コンシューマー&エンターテイメント部門(売上高のの約25%を占める)は、②消費者向け固定電話およびDirecTV衛星テレビ事業など、2,000万台のテレビ、および1,400万のインターネット経由でアクセスする顧客にサービスを提供している。

ワーナー・メディアは、HBO、ターナー・ケーブルネットワーク、およびワーナー・ブラザーズ・スタジオなどのメディア資産を有し、全社売上高の約20%弱を占めている。残りの売上高は、固定通信事業(同14%)、ラテンアメリカ・サテライトテレビ(同2%)、メキシコ・ワイヤレスサービス(同1%)が占める。

参考:マネックス証券(銘柄スカウター)

上記の説明で2箇所追求したいと思います。

①米国第2位の携帯会社の感覚は、日本で言えばKDDIと考えていただければわかりやすいです。

ただし、日本とは大きく異なり人口規模も売上高も比較になりません。

また5Gやデジタル化など、通信技術に関して将来的な魅力は残っていますので、持続的な成長可能性は秘めていますね。

②一方でワーナー・メディアの巨額買収や飽和気味のメディア事業も不安視されている原因です。

よく言えば通信事業単独での企業から多角化へ向かっている最中とも捉えることができます。

ライバルの【VZ】ベライゾンも通信事業以外の新規事業への積極投資を行っているため、通信事業だけでは今後戦えないと言う判断でしょう。

現在収益源となっているスマホも技術革新でいつなくなるかわからないですからね。

新たな種まきを行っていることが考えられます。

AT&Tは35年以上増配し続けていることもあり、事業内容も相まって安定感はあります。

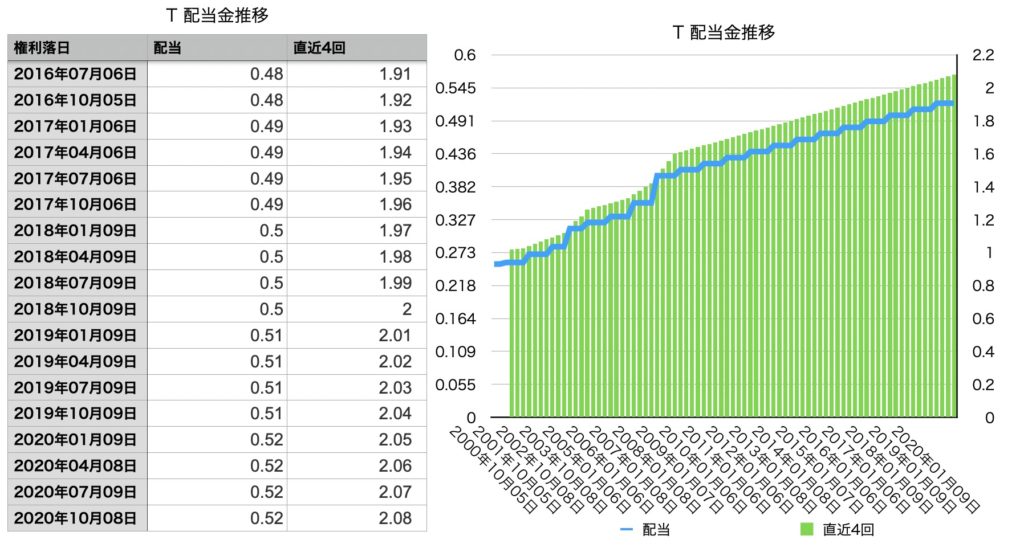

配当金推移

配当利回りはきれいな右肩上がりのグラフですね。

しっかり毎年増配しています。

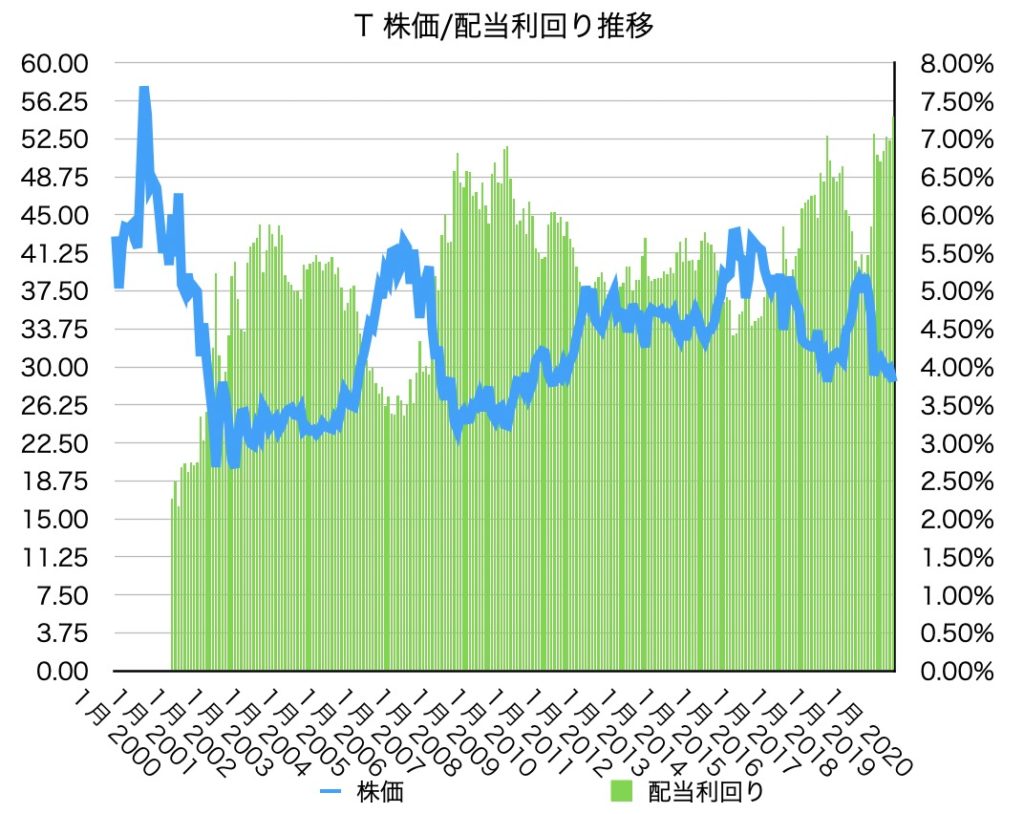

株価と配当利回りの推移

残念ながらITバブルの時の株価を超えてはいませんが、リーマンショック前後を見ても非常に底堅い株価を示しています。

配当金は毎年増加していますが、株価は上下に動いているため、下がったところで買い増しを行いたいですね。

基準は配当利回りが5.5%超えるタイミングです。

コロナ後の今は過去最大級のボーナスタイムが続いています。

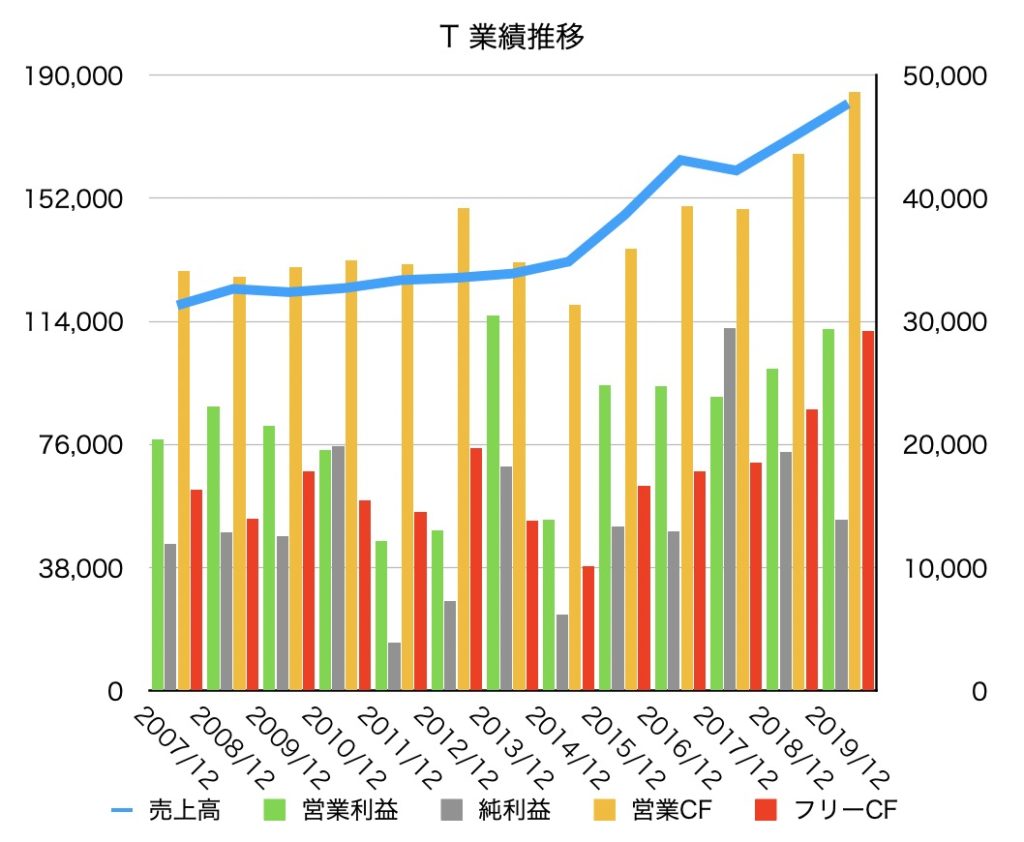

売上高・営業利益・純利益・当期利益・キャッシュフロー 推移

キャッシュフローもしっかり確保できているので問題なさそう。

企業の成長性に一番危険とされるのが売上高の減少ですが、しっかり売上高を伸ばしています。

また営業利益に関しても直近数年間は増加傾向にありますので事業としてもひとまずの安心感があります。

※営業利益=本業から得られる利益 純利益=本業以外も含めた利益

また高配当銘柄で注目すべき点がフリーキャッシュフローです。これがマイナスだと利益がない中、無理に配当金を支出していることになります。AT&Tの場合、直近5年間ではフリーキャッシュフローは毎年積み上がっています。

売上高/営業利益/フリーキャッシュフローを見る限りでは、十分投資する価値のある企業であることがわかりますね。

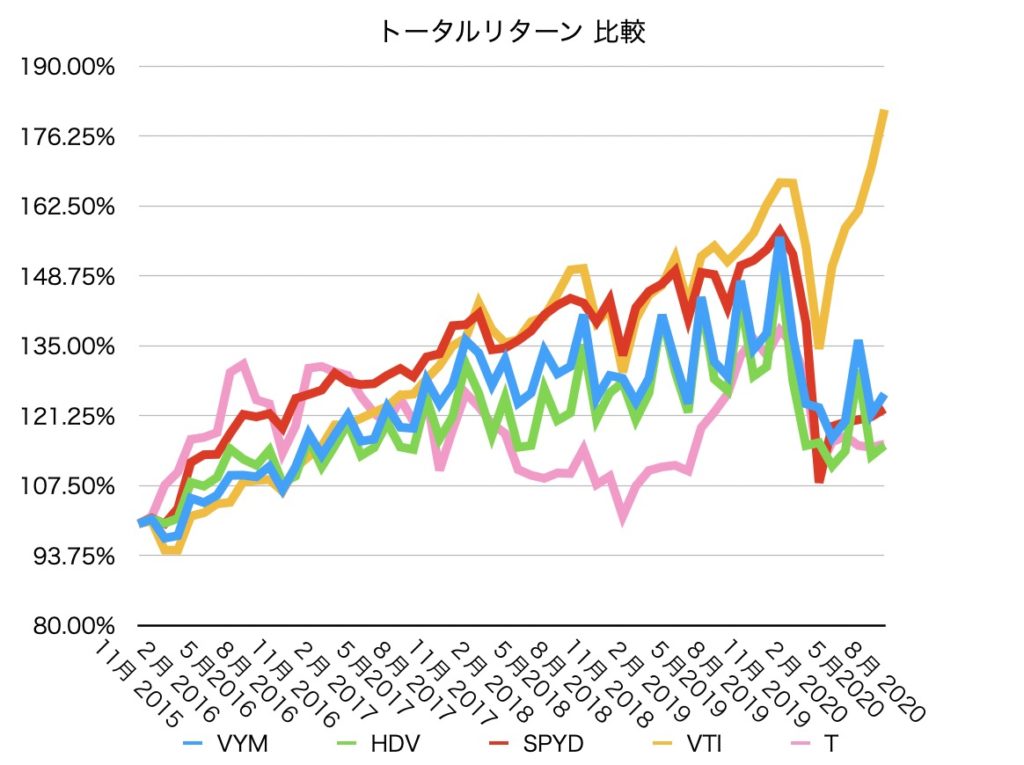

【参考】トータルリターン比較(AT&T・VYM・HDV・SPYD・VTI)

2015年SPYDが運用されてからの比較をしていますが、トータルリターンではAT&Tは微妙な位置にあります。

高配当ETF全体的に落ち込んでいる中、コロナ禍ですぐに株価が回復したVTIにどうしても目が向かってしまいますね。

ただしコロナ禍においてもAT&Tは増配が行われる予定であるため、他の高配当ETFのように配当金の減少可能性は低いですね。

今後はAT&Tの事業内容が評価され株価が元の水準まで戻ってくると、圧倒的な配当利回りとトータルリターンを得ることができますが、

複数銘柄で構成されている他高配当ETFとは異なり、AT&Tは個別株リスクは考えておきましょう。

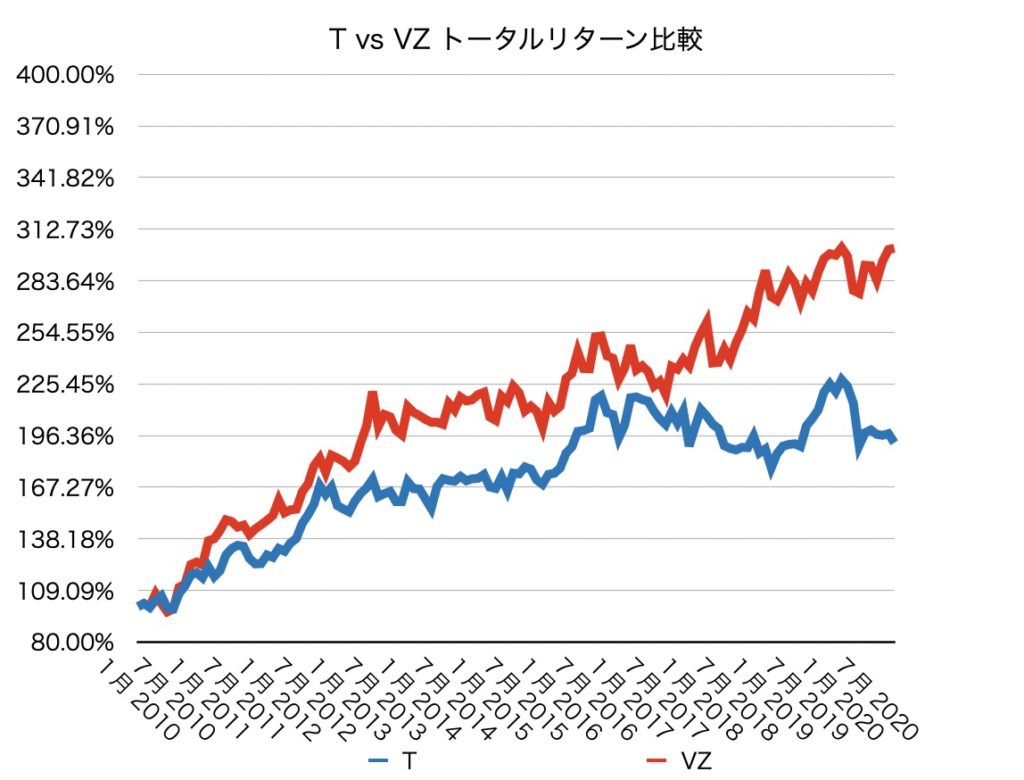

【比較】AT&T vs Verizon

2010年1月からのトータルリターンで比較すると、圧倒的にVZのトータルリターンは高いですね。

配当利回りは常にAT&Tの方が高かったのですが、それ以上にVZ株価の上昇が大きかったのです。

もちろん現在、AT&Tの株価は底値圏、一方AT&Tの株価は高値圏であるため、今後の株価推移によってはトータルリターンが変わらなくなる可能性もあります。

あくまでも現時点のトータルリターンであり、将来も約束されているわけではないので、その点は気をつけましょう。

どちらの企業も事業内容としては比較的安定感はあるため、現在株高/配当利回り低いベライゾンよりも、現在株価低迷/配当利回り高いAT&Tに投資をして、ベライゾンの株価が下がった時に初めて投資をするというのも一つの戦略でしょう。

この点は好みや戦略、投資目的にもよるので、あなた自身で決めましょうね。

【T】AT&T購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

ただし、高配当個別銘柄に関しては株価の変動も大きいため、目標の配当利回りを超えた(株価が下がった)タイミングでまとめて保有した方が良いですね。

過去の平均から見ると配当利回りが最低でも5.5%超えるタイミングで投資を行いたいです。

今回のコロナショック後だけでなくても、数年に1度は迎えているので、決して無理な数字ではないと思います。

【T】AT&T みその分析まとめ

【T】AT&T 分析まとめ

業績/キャッシュフローも問題なく、増配35年以上と堅調

ただしトータルリターンは高配当ETFやVTIより劣る

配当利回り5.5%以上が投資タイミング

高配当銘柄の中では、業績/キャッシュフローどちらも良く通信事業というお堅い銘柄です。

配当利回りもコロナ後では7%という大台を超えているので、高配当投資家にとっては大きなチャンスですね。

短期的なインカムを求めるのであれば、非常に優秀な個別銘柄です。

ただしトータルリターンではVTIや他の高配当ETFと比べると、現状では劣っていることは頭に入れておきましょう。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか。

FIRE(早期リタイア)したいのか、老後のための資金作りなのか。

投資目的によって選ぶ銘柄は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国個別に関する記事はこちらから

コミュニケーション・サービスセクター

・AT&T(T):米国第2位の携帯電話会社(配当利回り〜7.3%)

・ベライゾン(VZ):米国最大の無線通信会社(配当利回り〜7.3%)

・テレフォン&データシステムズ(TDS);中小携帯通信会社(配当利回り〜3.9%)

・ジョン・ウィリー&サンズ(JW.A):学術雑誌やオンライン教育提供会社(配当利回り〜4.3%)

情報技術セクター

・アイビーエム(IBM):世界175 ヵ国で事業運営(配当利回り〜5.8%)

生活必需品セクター

・アルトリア(MO):タバコ事業_米国業界首位(配当利回り〜8.7%)

・フィリップモリス(PM):たばこ事業_米国除く海外で販売(配当利回り〜6.7%)

・ブリティッシュアメリカンタバコ(BTI):タバコ事業_イギリス本社ADR現地課税なし(配当利回り〜7.9%)

・ユニバーサル(UVV):葉タバコのグローバルサプライヤー(配当利回り〜7.2%)

・ウォルグリーン・ブーツ・アライアンス(WBA):米国拠点大手薬局チェーン(配当利回り〜5.4%)

エネルギーセクター

・エクソンモービル(XOM):世界最大級の石油精製会社(配当利回り〜10.1%)

・シェブロン(CVX):米国2位石油会社(配当利回り〜7.0%)

一般消費財セクター

・ウェイコ・グループ(WEYS):米国を拠点としたフットウェアの販売(配当利回り〜6.0%)

ヘルスケアセクター

・ジョンソン・エンド・ジョンソン(JNJ):医薬品/衣料品/消費部門で構成(配当利回り〜3.7%)

・アッヴィ(ABBV):間接リウマチ薬ヒュミラ牽引(配当利回り〜4.3%)

・アボット・ラボラトリーズ(ABT):医療機器/診断機器など販売(配当利回り〜2.7%)

・カーディナルヘルス(CAH):医薬品/医療用品の世界第3位物流業者(配当利回り〜4.5%)

金融セクター

・ピープルズ・ユナイテッド・ファイナンシャル(PBCT):預金390億ドル近くある銀行持株会社(配当利回り〜6.9%)

・マーキュリー・ゼネラル(MCY):主に自動車保険を扱う損害保険会社(配当利回り〜8.6%)

・ユナイテッド・バンクシェアーズ(UBSI):中小銀行会社(配当利回り〜7.5%)

・オールド・リパブリック・インターナショナル(ORI):中小損害保険会社(配当利回り〜8.7%)

・コミュニティー・トラスト・バンコープ(CTBI):小型銀行会社(配当利回り〜5.4%)

・サウスサイド・バンクシェアーズ(SBSI):個人型金融サービス会社(配当利回り〜5.0%)

・ファースト・オブ・ロングアイランド(FLIC):小型金融サービス会社(配当利回り〜4.9%)

・フランクリン・リソーシズ(BEN):投資運用サービス会社(配当利回り〜6.3%)

公益セクター

・ナショナル・フューエル・ガス(NFG):天然ガス/石油の探査生産(配当利回り〜5.2%)

・ネクステラ・エナジー(NEE):発電事業および再生可能エネルギー事業(配当利回り〜4.2%)

・ニュージャージー・リソーシズ(NJR):天然ガス供給会社(配当利回り〜4.7%)

・ネクステラ・エナジー(NWN):天然ガス供給会社(配当利回り〜5.3%)

・MDUリソーシズ・グループ(MDU):売上の約8割建設資材サービス(配当利回り〜4.3%)

・ユージーアイ(UGI):天然ガス供給(配当利回り〜6.3%)

・コンソリデーテッド・エジソン(ED):電気および天然ガス供給(配当利回り〜6.6%)

・ブラック・ヒルズ(BKH):天然ガスおよび電気供給(配当利回り〜4.0%)

BDC銘柄

・エイリス・キャピタル(ARCC):BDC時価総額トップ(配当利回り7.6%〜)

・メイン・ストリート・キャピタル(MAIN):連続増配銘柄(高配当利回り5.4%〜)

\みそも楽天証券でつみたてNISA実践中!/