45年以上連続増配が行われている高配当銘柄「コンソリデーテッド・エジソン(ED)」。

売上は減少傾向ですが、営業利益は維持、株価も堅調に推移しております。

私みそが「コンソリデーテッド・エジソン(ED)」基礎知識や投資タイミングなどをお伝えします。

強みや弱みを含めて投資の参考になればと思います。

「コンソリデーテッド・エジソン(ED)」に投資をする時、増配年数が長いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、事業内容や業績もしっかり把握しておかないと、いつの間にか減配危機が訪れていたりするから注意をしましょう。

それでは「コンソリデーテッド・エジソン(ED)」におけるこれまでのデータをみていきますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

「コンソリデーテッド・エジソン(ED)」の事業内容

株価・配当金・配当利回り推移

売上高・営業利益・純利益推移

キャッシュフロー推移

「コンソリデーテッド・エジソン(ED)」購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

基本情報・事業内容の特徴

コンソリデーテッド・エジソンは、Consolidated Edison Company of New York(CECONY)およびOrange & Rockland(O&R)の持株会社である。これらの公益事業は、ニューヨーク市を含むニューヨーク州南東部、およびニュージャージー州の小規模な地域の顧客に、蒸気、①天然ガス、および電気を供給する。2つの公益事業は収益の約90%を生み出す。残りの10%は再生可能エネルギープロジェクトやガスや送電への投資によるものである。これらの投資の結果、米国で電力規模の太陽光発電容量で二番目に大きな所有者となった。

参考:マネックス証券(銘柄スカウター)

上記の説明で1箇所説明したいと思います。

①売上の約7割が電気の供給、約2割が天然ガスになっております。

公益事業と聞くとアメリカ企業の場合、天然ガスのイメージが強いですが、EDは電力事業が主な収益源となっています。

また、1割ですが再生エネルギーにも投資を始めているので、今後のESGへのあり方にも注意です。

今後は各国のESGに対する関心度合いによっても業績が変動する可能性があるため、今後の業績動向には注目しましょう。

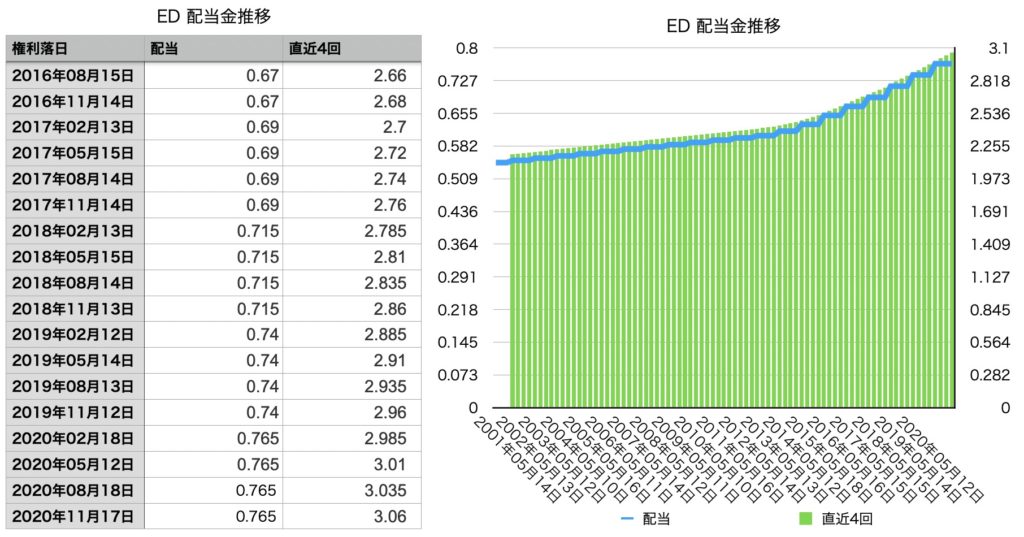

配当金推移

最近の増配率は低くなっていますが、きれいな右肩上がりのグラフを描いています。

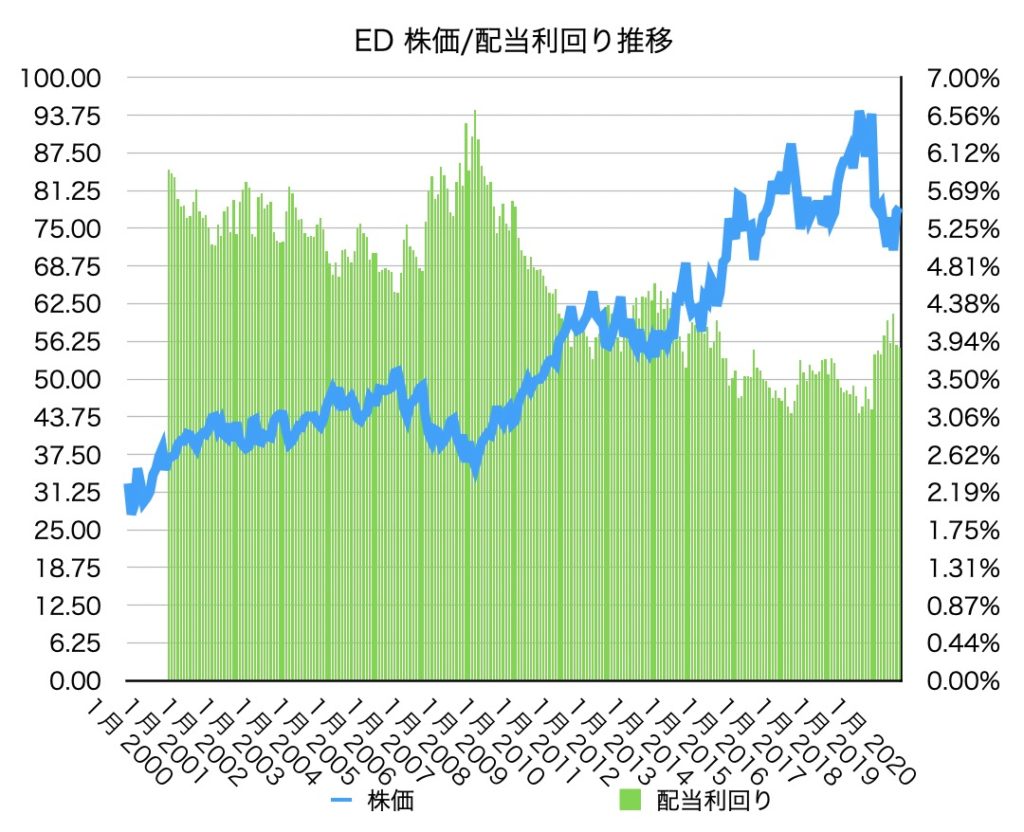

株価と配当利回りの推移

長期的には株価上昇しているので、分配金の増加よりも株価の下落の方が小さいため、実質的に配当利回りは減少しています。

コロナでも株価がそこまで下落していないことを考えると、市場評価は公益セクターの中では比較的高めです。

売上高・営業利益・純利益・当期利益・キャッシュフロー 推移

企業の成長性に一番危険とされるのが売上高の減少ですが、EDは残念ながらの売上は減少しています。

ただし営業利益は比較的キープできていますね。

※営業利益=本業から得られる利益 純利益=本業以外も含めた利益

また高配当銘柄で注目すべき点がフリーキャッシュフローです。

これがマイナスだと利益がない中、無理に配当金を支出していることになります。

EDのフリーCFは近頃マイナスが増えてきています。

ただ営業利益は堅調に推移しており、自社投資に重きをおいている可能性があるので、一概に悪いとは言えません。

ただし営業利益が減った上で、フリーCFの低迷が続けば危険信号と考えておきましょう。

【参考】トータルリターン比較(ED・VYM・HDV・SPYD・VTI)

2015年SPYDが運用されてからの比較をしていますが、トータルリターンでEDは高配当ETFよりは優っていますがVTIには劣っています。

分配金は増加していますが、株価の下落による影響が大きいですね。

もともと株価は上昇傾向であるため、高値を超えてくると圧倒的な配当利回りとトータルリターンを得ることができますが、複数銘柄で構成されている他高配当ETFとは異なり、EDは個別株リスクは考えておきましょう。

【ED】コンソリデーテッド・エジソン 購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

ただし、投資をするのであれば高配当個別銘柄に関しては株価の変動も大きいため、目標の配当利回りを超えた(株価が下がった)タイミングでまとめて保有した方が良いです。

最近は上昇傾向にあるため投資タイミングは難しいですが、現在の業績が続くのであれば配当利回りが4%を超えたタイミングが目安になるでしょう。

【ED】コンソリデーテッド・エジソン みその分析まとめ

コンソリデーテッド・エジソン(ED) 分析まとめ

増配45年以上、売上は減少中も営業利益は堅調

ESG観点からはやや追い風

トータルリターンも株価の下落により市場平均には劣る

投資タイミングは配当利回り4%以上

売上は減少していますが、営業利益は堅調です。

ESGの観点からも天然ガス事業を行っている一方、再生可能エネルギーにも投資を始めており、やや追い風です。

長期的には株価は上昇トレンドであるため、現在が押し目として考えられるかが重要ですが、私みそとしてはやはり売上高の減少が気になります。

売上高を重視するか、営業利益を重視するか、また再生可能エネルギーに希望がもてるかによって判断が分かれるでしょう。

そもそも最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか。

FIRE(早期リタイア)したいのか、老後のための資金作りなのか。

投資目的によって選ぶ銘柄は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国個別に関する記事はこちらから

コミュニケーション・サービスセクター

・AT&T(T):米国第2位の携帯電話会社(配当利回り〜7.3%)

・ベライゾン(VZ):米国最大の無線通信会社(配当利回り〜7.3%)

・テレフォン&データシステムズ(TDS);中小携帯通信会社(配当利回り〜3.9%)

・ジョン・ウィリー&サンズ(JW.A):学術雑誌やオンライン教育提供会社(配当利回り〜4.3%)

情報技術セクター

・アイビーエム(IBM):世界175 ヵ国で事業運営(配当利回り〜5.8%)

生活必需品セクター

・アルトリア(MO):タバコ事業_米国業界首位(配当利回り〜8.7%)

・フィリップモリス(PM):たばこ事業_米国除く海外で販売(配当利回り〜6.7%)

・ブリティッシュアメリカンタバコ(BTI):タバコ事業_イギリス本社ADR現地課税なし(配当利回り〜7.9%)

・ユニバーサル(UVV):葉タバコのグローバルサプライヤー(配当利回り〜7.2%)

・ウォルグリーン・ブーツ・アライアンス(WBA):米国拠点大手薬局チェーン(配当利回り〜5.4%)

エネルギーセクター

・エクソンモービル(XOM):世界最大級の石油精製会社(配当利回り〜10.1%)

・シェブロン(CVX):米国2位石油会社(配当利回り〜7.0%)

一般消費財セクター

・ウェイコ・グループ(WEYS):米国を拠点としたフットウェアの販売(配当利回り〜6.0%)

ヘルスケアセクター

・ジョンソン・エンド・ジョンソン(JNJ):医薬品/衣料品/消費部門で構成(配当利回り〜3.7%)

・アッヴィ(ABBV):間接リウマチ薬ヒュミラ牽引(配当利回り〜4.3%)

・アボット・ラボラトリーズ(ABT):医療機器/診断機器など販売(配当利回り〜2.7%)

・カーディナルヘルス(CAH):医薬品/医療用品の世界第3位物流業者(配当利回り〜4.5%)

金融セクター

・ピープルズ・ユナイテッド・ファイナンシャル(PBCT):預金390億ドル近くある銀行持株会社(配当利回り〜6.9%)

・マーキュリー・ゼネラル(MCY):主に自動車保険を扱う損害保険会社(配当利回り〜8.6%)

・ユナイテッド・バンクシェアーズ(UBSI):中小銀行会社(配当利回り〜7.5%)

・オールド・リパブリック・インターナショナル(ORI):中小損害保険会社(配当利回り〜8.7%)

・コミュニティー・トラスト・バンコープ(CTBI):小型銀行会社(配当利回り〜5.4%)

・サウスサイド・バンクシェアーズ(SBSI):個人型金融サービス会社(配当利回り〜5.0%)

・ファースト・オブ・ロングアイランド(FLIC):小型金融サービス会社(配当利回り〜4.9%)

・フランクリン・リソーシズ(BEN):投資運用サービス会社(配当利回り〜6.3%)

公益セクター

・ナショナル・フューエル・ガス(NFG):天然ガス/石油の探査生産(配当利回り〜5.2%)

・ネクステラ・エナジー(NEE):発電事業および再生可能エネルギー事業(配当利回り〜4.2%)

・ニュージャージー・リソーシズ(NJR):天然ガス供給会社(配当利回り〜4.7%)

・ネクステラ・エナジー(NWN):天然ガス供給会社(配当利回り〜5.3%)

・MDUリソーシズ・グループ(MDU):売上の約8割建設資材サービス(配当利回り〜4.3%)

・ユージーアイ(UGI):天然ガス供給(配当利回り〜6.3%)

・コンソリデーテッド・エジソン(ED):電気および天然ガス供給(配当利回り〜6.6%)

・ブラック・ヒルズ(BKH):天然ガスおよび電気供給(配当利回り〜4.0%)

BDC銘柄

・エイリス・キャピタル(ARCC):BDC時価総額トップ(配当利回り7.6%〜)

・メイン・ストリート・キャピタル(MAIN):連続増配銘柄(高配当利回り5.4%〜)

\みそも楽天証券でつみたてNISA実践中!/