コロナにより株価が暴落する中、全くと言って良いほど影響を受けなかったBND。暴落相場におけるリスクを低減するために債権ETFは利用されますが、BNDの強みは配当利回りもそこそこあるということです。同じ債権ETFであるAGG/LQDとも比較しているため、悩んでいる方は必見です。私みそが他の米国ETF含め、基礎知識や投資タイミングなどをお伝えします。強みや弱みを含めて投資の参考になればと思います。

BNDの場合、国債の割合が多いって言うのもあるけどね。

BNDに投資をする時、リスクヘッジしたいから、そこそこ配当利回りが良いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、他の米国株ETFとの違いなどを理解しておかないと、思っていたよりと違ったという結果になりかねません。

BNDにおけるこれまでのデータ、そしてAGG/LQDとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

BNDの構成セクター/信用格付比率

株価・配当金・配当利回り推移(LQD/BND/AGG比較あり)

BND購入タイミング

みその分析まとめ(LQD/BND/AGG投資の考え方含む)

\みそも楽天証券でつみたてNISA実践中!/

目次

【BND】バンガード・米国トータル債券市場 ETFの特徴とは

BND特徴まとめ

約9,000銘柄の社債に分散投資ができる

株価は長期的にやや上昇傾向だが、分配金/配当利回りは中立

経費率は低め

歴史がありリーマンショック経験済

毎月分配で定期的なインカム

ここからは詳しく分析していきましょう。

基本情報

設定日:2007年4月3日

株価:87.9350ドル

経費率:0.035%

12ヶ月利回り:2.38%(2019年10月〜2020年9月の分配金合算)

配当頻度:毎月

※2020年10月9日時点

株ほど値動きは大きくなく、株価上昇も抑えられていますが、配当利回りの高さ、経費率の低さを考えると、守りのETFであるにもかかわらず、トータルリターンも期待できますね。

また毎月配当がもらえるのも非常に心強いですね。

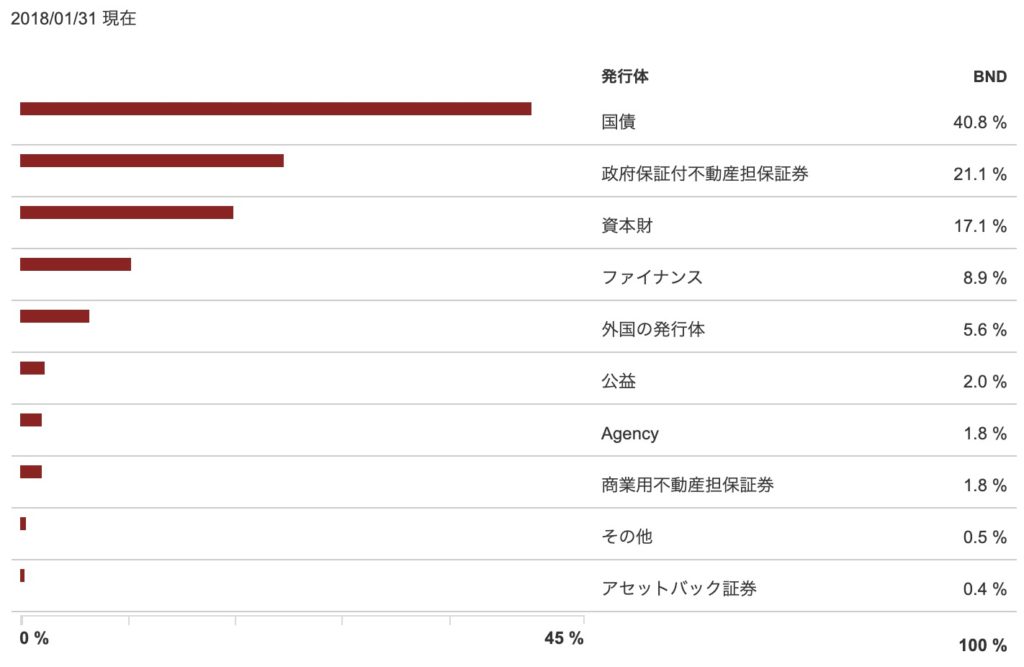

構成セクター・信用格付比率特徴

まずは構成比率から見てみましょう。

国債の割合が一番多く、他の高配当ETFや債権ETFと比べて、少し異なるイメージを持っても良いかもしれません。

もちろん信用格付も米国政府の割合が多いです。政府がバックにいるので「Aaa」よりも信用格付は高いですね。

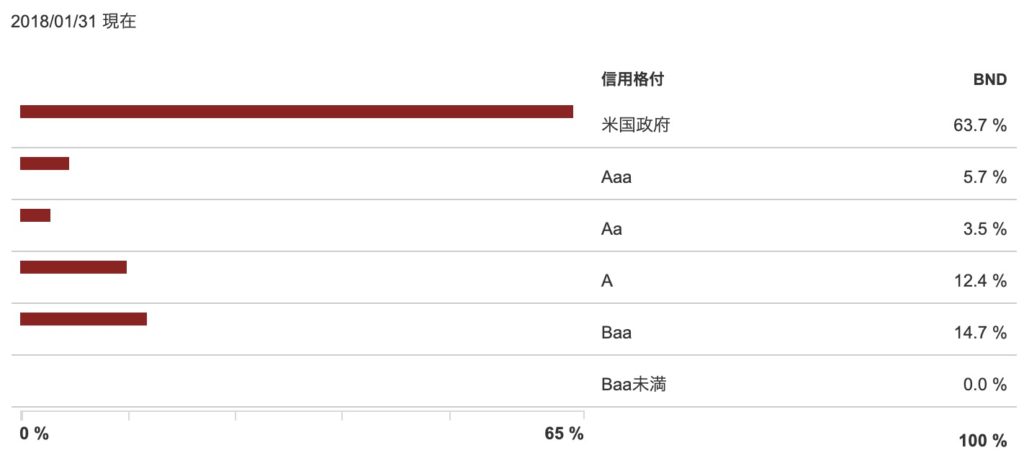

ちなみにですが、信用格付におけるランクも確認しておきましょう。

下図を見ていただくとわかるように、BNDは「投資適格社債」の銘柄で構成されています。

つまり、BNDは優良企業の社債9,000銘柄で構成されているのです。

より多くの銘柄に分散させることで社債が紙切れとなるリスクを減らしていますし、国債が多くの割合を占めるので、大きな問題ではないですね。

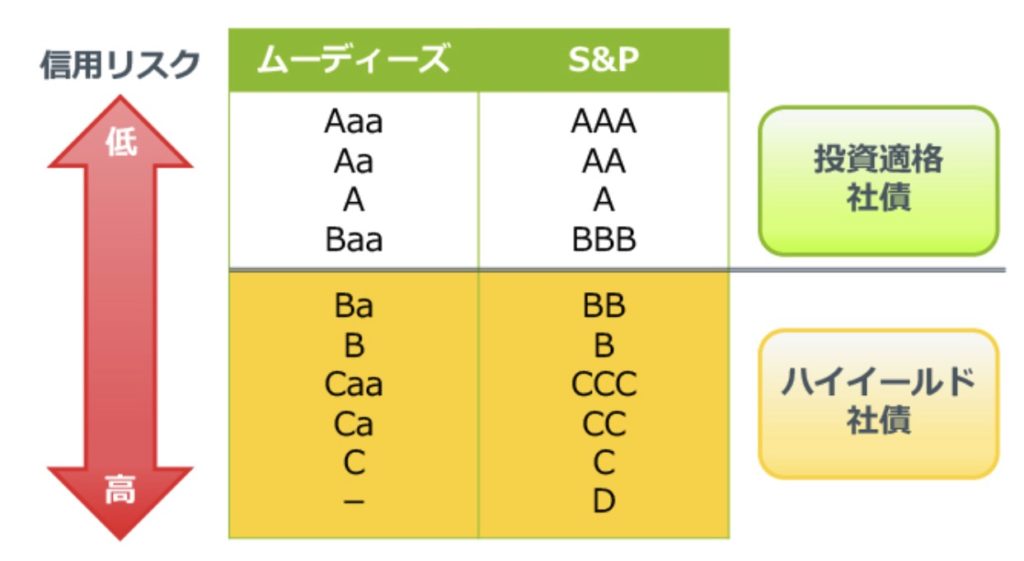

配当金推移

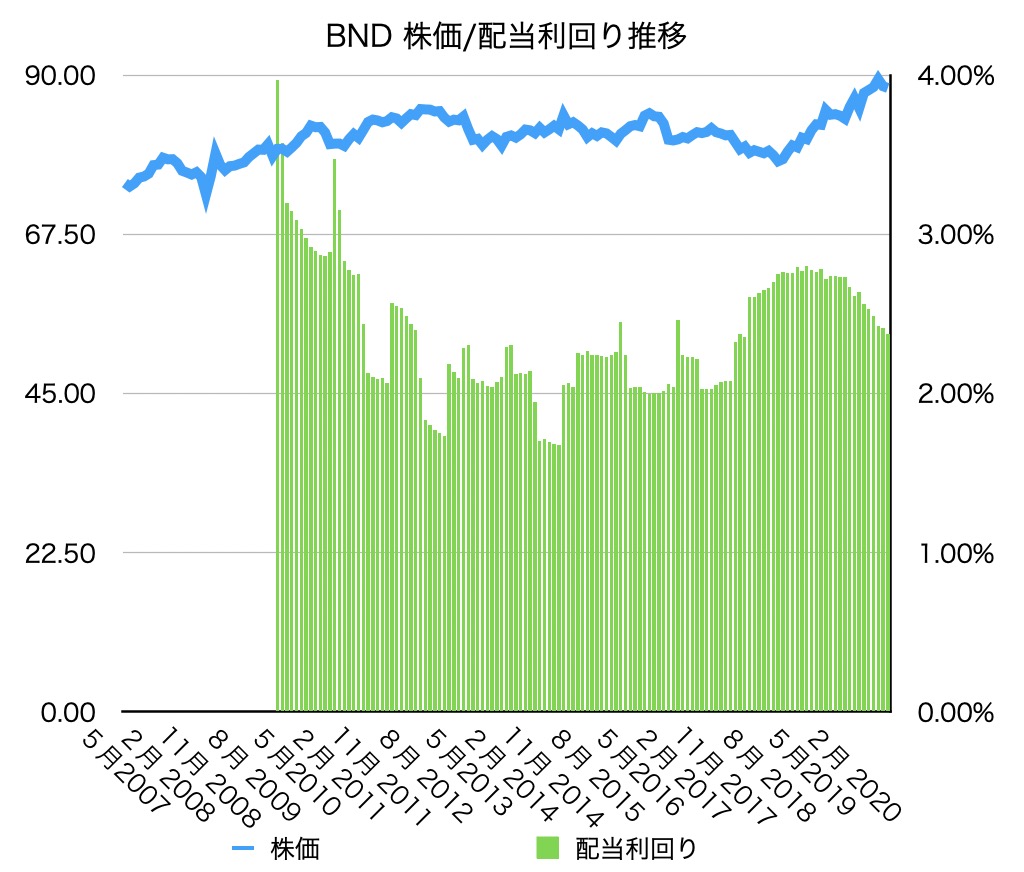

リーマンショック以降、右肩下がりでしたが2010年台中盤は維持、2017年ごろから分配金が上昇傾向に反転しましたが、コロナにより再度下落方向に進んでいます。

今後に関しては少し読みづらい配当金推移です。

株価と配当利回りの推移

基本的に株価の暴落に強い債権であるため、上図の株価推移を見てもわかるように、暴落時底値を狙うのは非常に難しいです。

リーマンショック時でさえも株価が下落したのかもわからないぐらいですからね。

配当利回りもリスクヘッジ目的である債権ETFであることを考えると十分ですね。

欲を言うのであれば、配当利回りが2.5%超えるタイミングで投資を行いたいです。

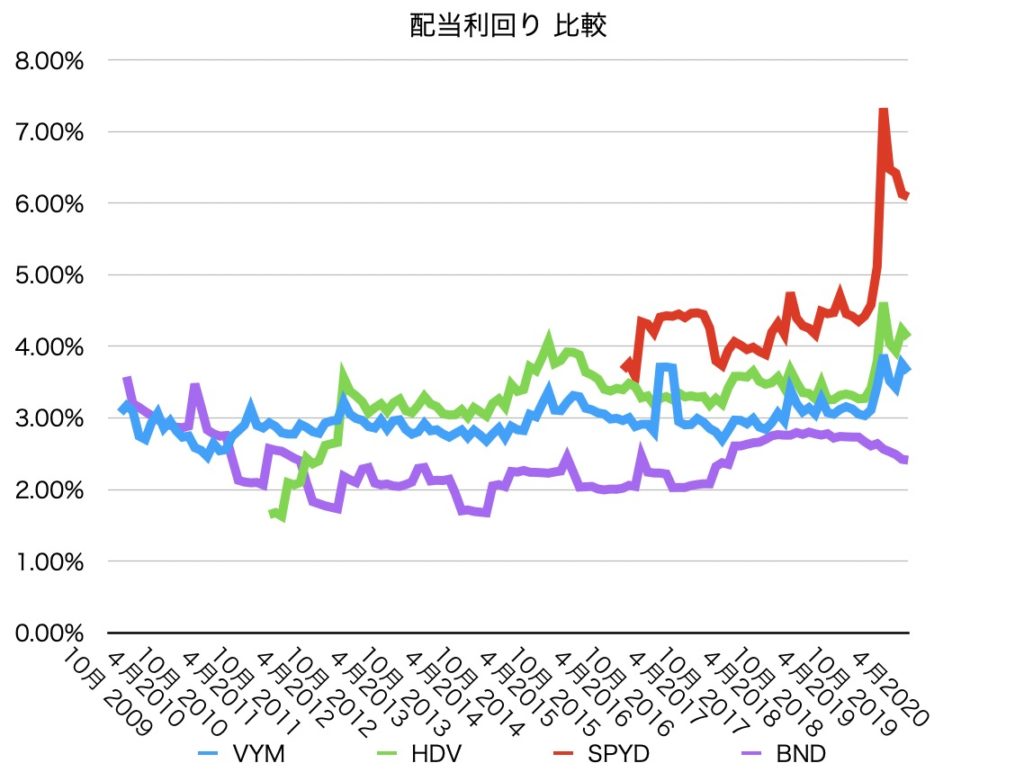

【参考】配当利回り比較(BND・VYM・HDV・SPYD)

有名な高配当ETFと肩を並べてみましたが、BNDの配当利回りは圧倒的な低さですね。笑

ただ、国債が多いため、配当利回りは低くても仕方がないですね。

その分株価も安定しているので、本来の目的である暴落相場に強いポートフォリオづくりには大きく貢献しています。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD :3.5〜4.6%

BND :1.6〜3.9%

上記の結果を見ると、配当を目的とした投資であればBNDの選択は微妙ですね。あくまでもポートフォリオの分散目的です。

配当金投資によるFIRE(早期リタイア)を目指し、短期的なインカムが欲しい場合は他の高配当ETFを選択すべきだと思います。

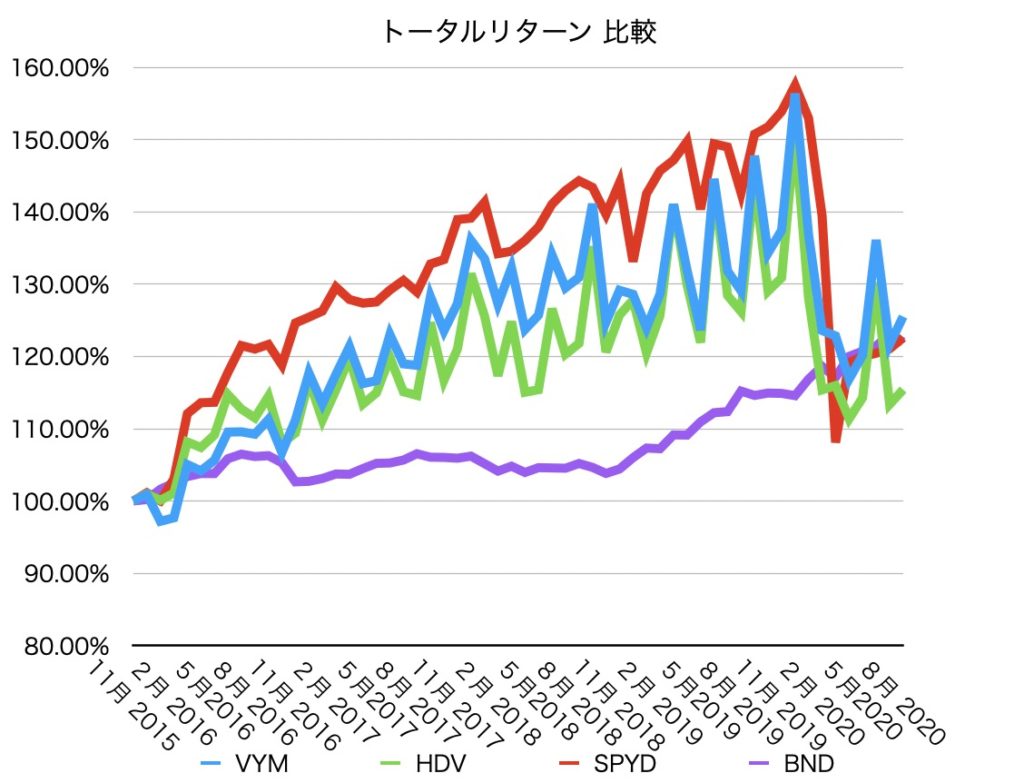

【参考】トータルリターン比較(BND・VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較をしていますが、トータルリターンでは三つ巴の状態になりました。

BNDはトータルリターンにおいて圧倒的に劣勢でしたが、コロナの影響がほとんどなかったですからね。

やはり有事に強い債権、というイメージは実際のリターンにも現れていますね。。

もちろん今もコロナ禍であるため、今後それぞれのETFがどのような推移で動くのかは不明点がありますが、これまでの成績からリスクヘッジという意味でのBNDは非常に効果があるということがわかります。

短期的な配当によるインカムは望めませんが、資産が多くなったときに分散先銘柄としては優秀です。

ただし、FIREのため短期的な分配金が欲しいのか、長期的なリターンを狙うのか、投資目的によってSRETに投資するかは判断しましょう。

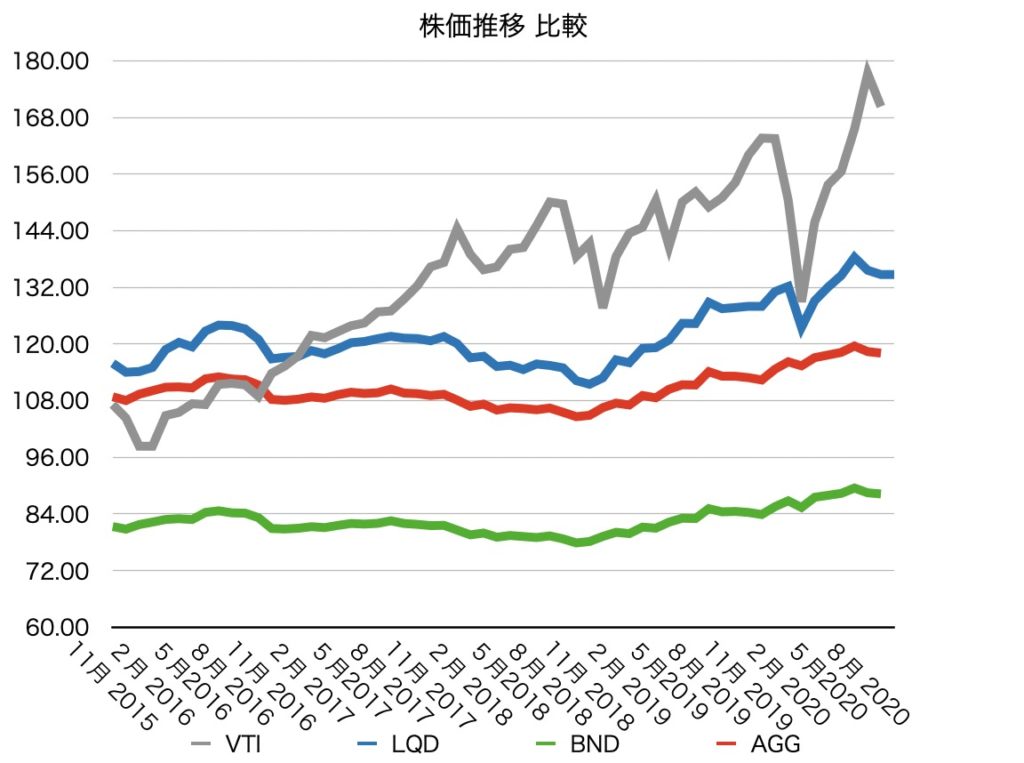

【参考】株価推移 比較(VTI・LQD・BND・AGG)

違いが分かりやすいように2015年末からコロナショックまでをピックアップしました。

VTIの成長率は目を見張るものがありますが、コロナショックのように経済危機が起こると暴落します。

今回はすぐに株価は回復しましたが、リーマンショック時は数年以上にもわたり株価は下落し続けたことを考えると、債権の値動きはとてもマイルドです。

債権の中でも値動きは大きい順にLQD/BND/AGGですが、投資をする場合はほとんど好みですね。

リーマンショックやコロナショックのように暴落相場が来た時は債権と言えども売られるのですが、回復も早いのでそこまで悲観することはないと考えています。

債権をポートフォリオに組み込むと、暴落相場でのダメージが軽減されるので投資金額が大きくなるほど、重要な位置づけになります。

BND購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

過去の平均から見ると投資タイミングとしては配当利回りは気にしなくて良いですね。

欲を言うのであれば、配当利回りが2.5%超えるタイミングで投資を行いたいですが、そこまで気にする必要はないですね。

大暴落相場でも債権の価格はすぐに回復するので、投資タイミングが非常に難しいです。(2020年3月23日に底値をつけて3月25日には大幅に回復)

配当利回りに拘って投資をするのではなく、リーマンショックやコロナショックのように全体的な暴落相場の時、もしくは定期的な積立でBNDを取得していくのが良いのではないかと思います。

【BND】みその分析まとめ

BND分析まとめ

短期的なインカムを目的とした配当金投資によるセミリタイアを狙うのであれば選択は微妙

長期的には株価がやや右肩上がりで、暴落相場に強い

債権への投資は資産が大きくなってからで良いし人を選ぶ

BNDは暴落相場におけるポートフォリオのダメージを軽減するために取り入れられるETFです。

リーマンショック時、VTIの株価は50%暴落しましたが、BNDは数%程度で済んでいましたのでその強さが伺えます。

実際にコロナ禍においても非常に強い株価を示しており、他の銘柄に比べて債権ETFはいち早く回復しましたね。

LQD/BND/AGG どれを選択するかは好みのレベルです。個人的な感想は以下の通りです。

・LQD:配当利回りが高いが、債権ETFの中でも相場は大きく動きやすい

・AGG:AAAランクの社債が多く、LQDに比べて値動きはマイルド、その分配当利回りもやや低くなる

・BND:国債の割合が多く、一番保守的

一方、FIRE(早期リタイア)を狙う人にとっては短期的な配当利回りの高さは必要になります。

長期的には分配金は減少傾向、配当利回りも減少傾向だと、少し選択しづらいですね。

私みそがおすすめするとすれば、すでに生活防衛資金は持っており、リタイアしており暴落時のダメージを抑えたい、と思う人でしょう。

VTIといった株をメインに構成されるETFでも時間を味方にすれば時期に回復しますからね。

リーマンショック時に下落した分はすでにそれ以上に回復していますので、その回復までの含み損がしんどい、と思う人にこそ選ぶべき債権ETFです。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか、またどのくらい資産を持っていて、どのタイミングで、どのくらいの配当金が欲しいか、によって投資先は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/