米国高配当株ETFの中でも安定的に配当利回りが高いPFF。コロナショックの株価下落もほとんど持ち直していますが、長期的に見れば分配金も配当利回りも減少傾向にあります。私みそがPFFの基礎知識や投資タイミングなどをお伝えします。高配当ETFの中では比較的歴史が古く、データも多いため、PFFの強みや弱みを含めて投資の参考になればと思います。

ただ、やっぱり分配金や配当利回りが減少傾向であるのが気になるかな。。。

PFFに投資をする時、配当利回りが高いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、構成銘柄や減配リスクを理解しておかないと、思っていたよりと違ったという結果になりかねません。

アナタが配当金を目的にして投資をするのであればPFFは非常に大きな武器にもなりますが、株価上昇によるキャピタルゲインは見込めませんからね。

PFFにおけるこれまでのデータ、そして他の高配当株ETFであるVYM/HDV/SPYDとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

PFFの構成銘柄・セクター比率

株価・配当金・配当利回り推移(VYM/HDV/SPYD比較あり)

PFF購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

【PFF】iシェアーズ 優先株式 & インカム証券 ETF の特徴とは

PFF特徴まとめ

金融機関の割合が6割以上と業界の偏りが高い

普通株式ではなく「優先」株式で配当金を多く受け取りやすい

安定的な分配金、また配当利回り

設定日が古くデータが多い(リーマンショック経験済)

毎月分配で定期的なインカム

ここからは詳しく分析していきましょう。

基本情報

参考:https://www.blackrock.com/jp/individual/ja/products/239826/ishares-us-preferred-stock-etf

設定日:2007年3月26日

株価:36.53ドル

経費率:0.46%

12ヶ月利回り:5.39%(2019年10月〜2020年9月の分配金合算)

配当頻度:毎月

※2020年10月3日時点

経費率は他の高配当株ETFと比べると高いですが、その分配当利回りも高くなっています。

また毎月配当がもらえるのも非常に心強いですね。

構成銘柄・構成セクター比率特徴

まずは構成銘柄から見てみましょう。

有名な銘柄は上図を見ていただいてわかるように、少ないと思います。

構成比率を見た方がもっとわかりやすいですね。

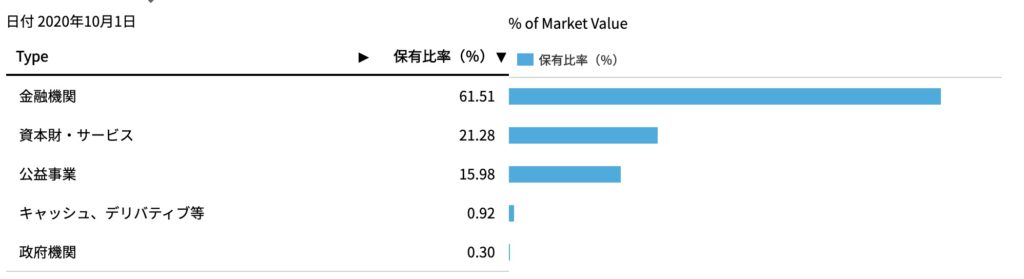

金融機関の割合が6割以上、次いで資本財/サービス、公益事業となっております。

どうしても私たちが知っている高配当/高成長の銘柄にはない業種ですね。特に金融機関はなかなか高成長とは言えない業種です。

金融機関の企業はびっくりするほどではないですが、比較的配当利回りが高いため、結果としてPFFの配当利回りにも大きく影響していると思われます。

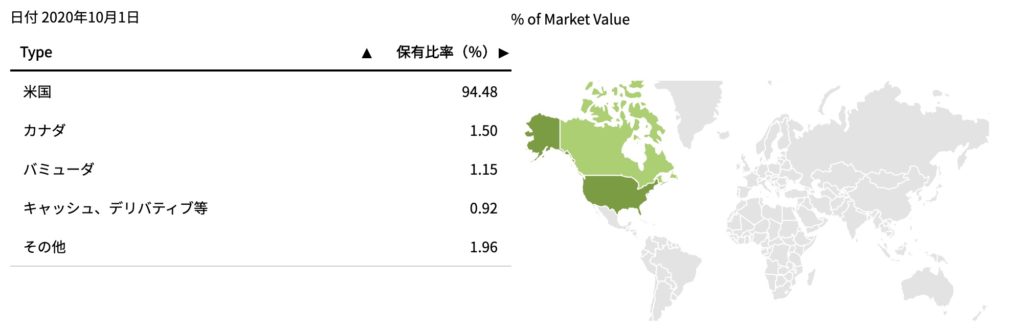

ちなみにですが、米国以外にも構成比率には含まれます。微々たる程度ですけどね。

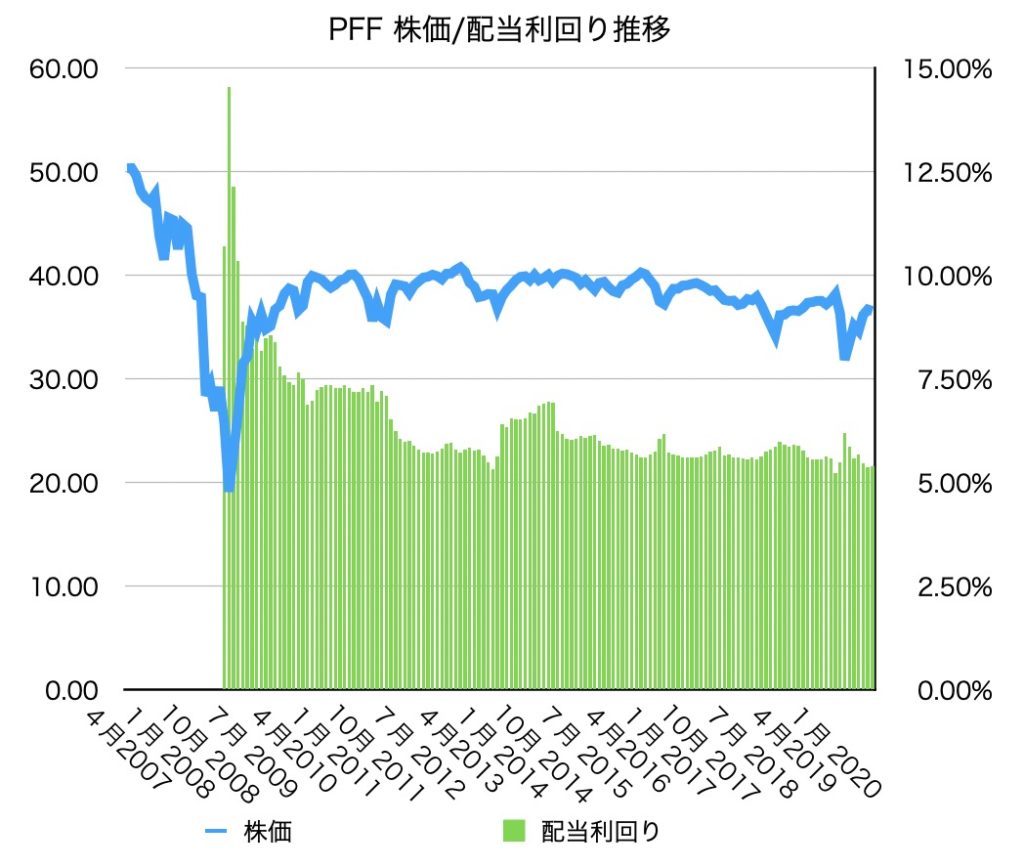

配当金推移

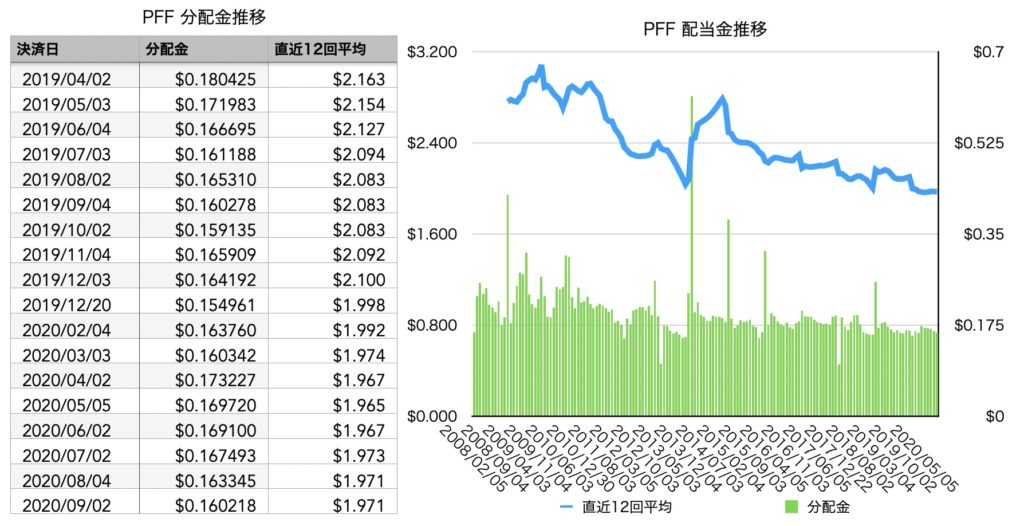

毎月分配なので細かい分配金推移となっています。リーマンショックの時から分配金はどんどん減っていっていますね。

今後も減り続けることが予想されるので、心がけはしておきましょう。

株価と配当利回りの推移

過去の平均から見ると投資タイミングとしては配当利回りが6%以上ある時に投資をしたいですね。

ただしそこまで大きな配当利回りの差はないので、目標投資総額に達するまで毎月積立でも良いですね。

分配金とともに株価も減少傾向にありますが、やや株価の下落の方が緩やかなので、配当利回りも減少傾向にあります。

今後に関しても大きな変化はないと思われるので、分配金とともに緩やかに配当利回りは低くなっていく、ということを心に止めておきましょう。

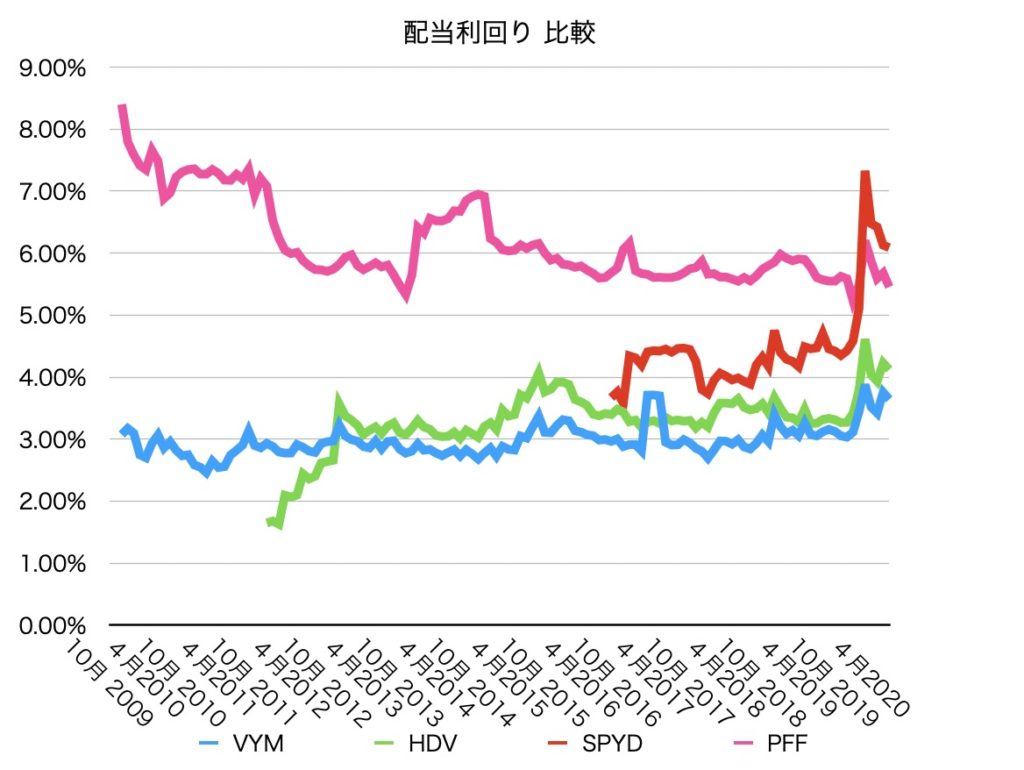

【参考】配当利回り比較(PFF・VYM・HDV・SPYD)

有名な高配当ETFと肩を並べてみましたが、PFFの配当利回りは非常に高いですね。

ただし、配当利回りはリーマンショック後からずっと下落傾向にあったため、今回コロナショックにおいてSPYDが初めてPFFを抜きました。

ただこれまでにも記載していますが、直近の株価下落、また分配金の減少傾向もありますので、信用に値するデータではないかもしれません。

少なくとも配当利回りの下落傾向を考えるとポートフォリオの主軸とするのは危険です。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD:3.5〜7.3%

PFF:5.2〜14.5%

配当利回りだけをみると魅力的に見えますが、全力投資は危険ですね。

ただその上で配当金投資によるFIRE(早期リタイア)を目指す場合はPFFに一部投資をする選択肢はありだと思います。

短期的な配当利回りはほぼ確実に高くなると思います。

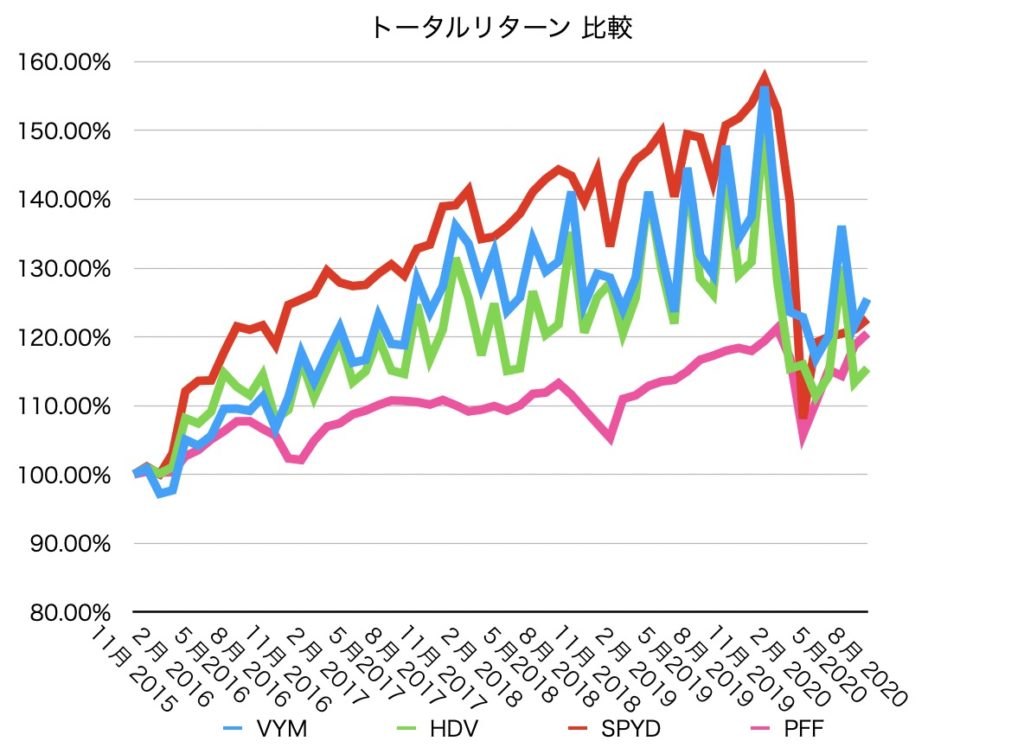

【参考】トータルリターン比較(PFF・VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較をしていますが、PFFはずっと低迷していました。

ただし、コロナショックを迎えた後、PFF以外の高配当ETFの株価回復が遅いので、相対的にPFFのトータルリターンが遜色ない状態まで回復しています。

もちろん、PFFの株価上昇や分配金の増加は見込めないので、今後は再度トータルリターンの差は開いていくでしょうが、ある意味安定した結果を出し続けています。

もしトータルリターンを望むのであれば、短期的には配当利回りが低いVYMが主力となってくると思います。

唯一リーマンショックを乗り越え、株価も分配金も上昇し続けている銘柄ですからね。

FIREのため短期的な分配金が欲しいのか、長期的なリターンを狙うのか、投資目的によってPFFに投資するかは判断しましょう。

PFF購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

ただそんなことは難しいと思うので、基準としては配当利回りが6%を超えたタイミングが目安ですね。

配当利回りの推移を見ても6%は定期的に発生しますので定期積立とはならなくても、細かくまとめ買いができるタイミングとなります。

またPFFの場合、定期積立も積極的に選んで良いと思います。株価それほど動きませんからね。

タイミングを待たずにさっさと投資をして、毎月配当を得る方を選んでも良いでしょう。

【PFF】みその分析まとめ

PFF分析まとめ

配当金投資によるセミリタイアを狙うのであれば投資OK

ただし今後の成長は見込めないので、ポートフォリオの中核ではなく一部に留める

また、分配金は減少傾向なので現状よりも配当利回りが低くなる可能性も把握しておく

もちろん高配当ということもありますがPFFの最大の強みは安定的な高配当/配当利回りの高さです。

他の高配当株ETFと比べても、歴史は長く常にトップレベルを維持してきました。

ただし、長期的に減配傾向/配当利回りの低下傾向が見受けられるため、ポートフォリオの主軸とするのは避けるべきですね。

あくまでも一部のポートフォリオに止めておきましょう。

それでも十分、持株の配当利回りは総合的に上昇すると思います。

トータルリターンを狙うのであれば、現状VYMが主力となりますが、配当利回りが低いため短期的なインカムが低く、FIRE(早期リタイア)を狙う人にとっては短期的な配当利回りの高さは必要になり、PFFは選択の1つにはなります。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか、またどのくらい資産を持っていて、どのタイミングで、どのくらいの配当金が欲しいか、によって投資先は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/