米国高配当株ETFの中でトップの配当利回りを叩き出すSRET。コロナショックで大きく株価は下落しましたが、それでも配当利回りは現状維持していますね。私みそがSRETの基礎知識や投資タイミングなどをお伝えします。歴史が浅いため判断に迷うところもありますが、SRETの強みや弱みを含めて投資の参考になればと思います。

SRETに投資をする時、配当利回りが高いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、構成銘柄や減配リスクを理解しておかないと、思っていたよりと違ったという結果になりかねません。アナタが配当金を目的にして投資をするのであればSRETは非常に大きな武器にもなりますが、株価上昇によるキャピタルゲインは短期的には見込めませんからね。

SRETにおけるこれまでのデータ、そして他の高配当株ETFであるVYM/HDV/SPYDとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

SRETの構成銘柄・セクター比率

株価・配当金・配当利回り推移(VYM/HDV/SPYD比較あり)

SRET購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

【SRET】Global X スーパーディビィデント 世界リート ETF

SRET特徴まとめ

配当利回りの高いREIT30銘柄にグローバル投資

米国ETFの中で最も高利回りだが経費率は高い

モーゲージREITの割合が高い

設定日が浅くデータが少ない(コロナショックが大きな下落初)

毎月分配で定期的なインカム

ここからは詳しく分析していきましょう。

基本情報

参考:https://globalxetfs.co.jp/funds/sret/

設定日:2015年3月16日

株価:7.97ドル

経費率:0.59%

12ヶ月利回り:12.76%(2019年10月〜2020年9月の分配金合算)

分配利回り:8.49%(2020年9月分配金0.0575ドルが12ヶ月持続した場合)

配当頻度:毎月

※2020年10月3日時点

経費率は他の高配当株ETFと比べると高いですが、その分配当利回りも高くなっています。

また毎月配当がもらえるのも非常に心強いですね。

構成銘柄・構成セクター比率特徴(コロナ前後比較あり)

まずは構成銘柄から見てみましょう。

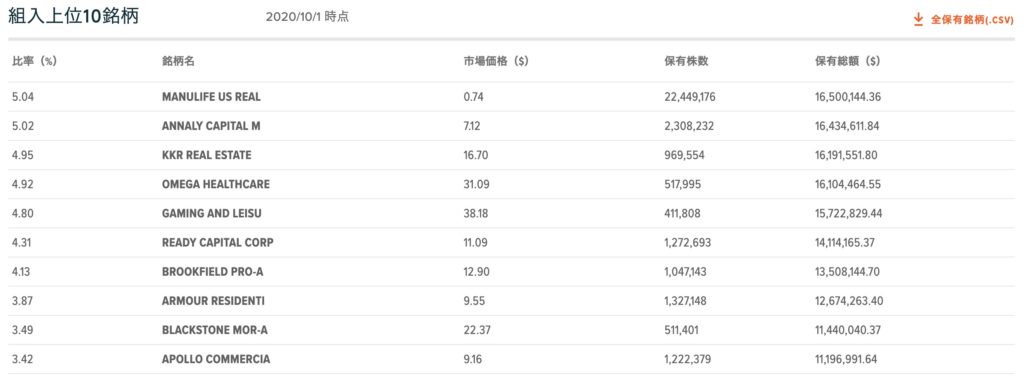

構成銘柄を見てわかるように、いろんなREITが詰まっております。

例えば、

「MANULIFE US REAL」:シンガポールを拠点とする不動産投資信託(REIT)。米国の市場におけるオフィス用不動産中心。

「ANNALY CAPITAL M」:不動産関連投資のポートフォリオを所有・管理・融資。

「KKR REAL ESTATE」:商業用不動産資産(CRE)により担保されたシニアモーゲージローンのオリジネーション及び取得を行う管理不動産ファイナンス会社。

もう少し大枠から見ていきます。

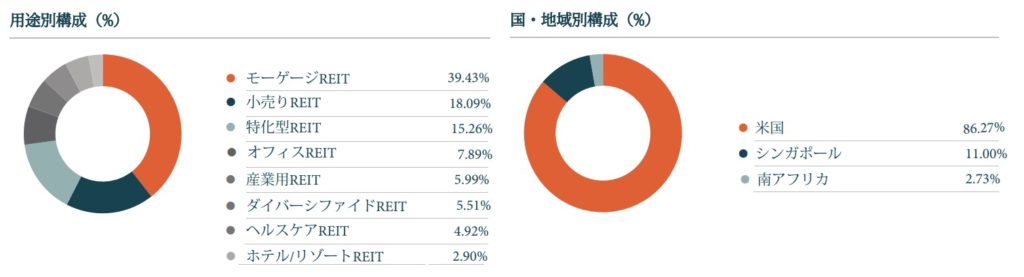

モーゲージREITが約40%、小売REITと特化型REIT合わせて30%強となっています。モーゲージREITは少し難しいですが、簡単にまとめると以下の特徴があります。住宅ローンを証券化したものであるため、金利の上昇に弱いと言われていました。

※モーゲージREITとは

米国等のREITのうち、不動産取得者への資金貸付や住宅ローン証券化証券投資による受取金利を主要な収入として運営されるREITのことです。日本にはないタイプのREITです。

参考:https://www.daiwa-am.co.jp/guide/term/en/en_reit_1.html

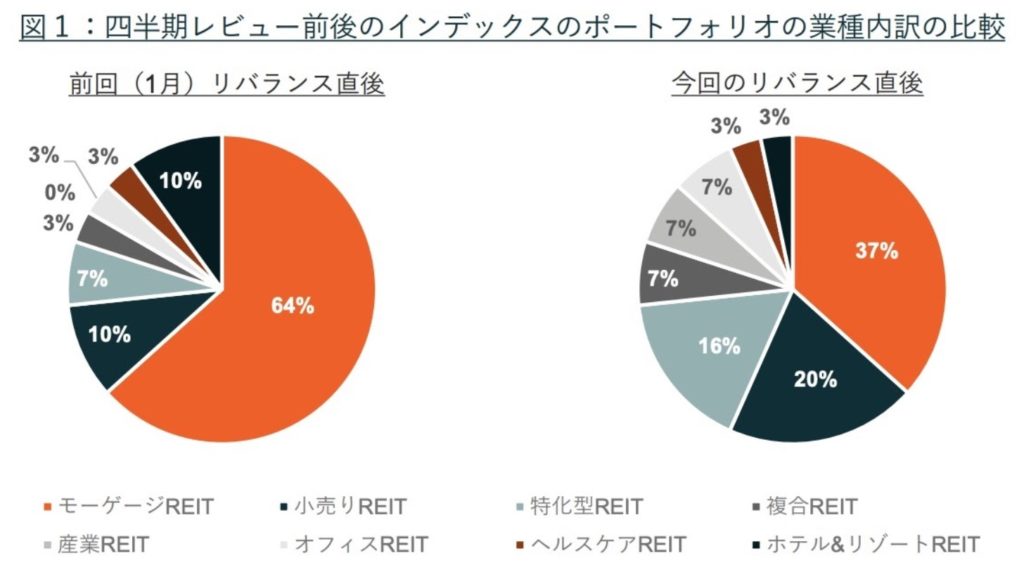

ただ、コロナ禍において金利は米国含め世界的に金利は低下させる方向に動いた上に、SRETの構成比率においてもコロナ前と比べるとモーゲージREITの割合は大きく減っているのです。以前はモーゲージREITだけで60%強もあり、少し大きな投資は躊躇する状態でしたね。

モーゲージREIT/ホテルREITの銘柄が多く外れ、その他REITがそれぞれ増えました。危険因子であったモーゲージREITの比率が低くなったため、以前よりも安心に運用できるようになったと感じています。

その分株価の下落、また配当金の下落は避けられませんが、それでも高配当という地位は揺らぎはしないでしょう。

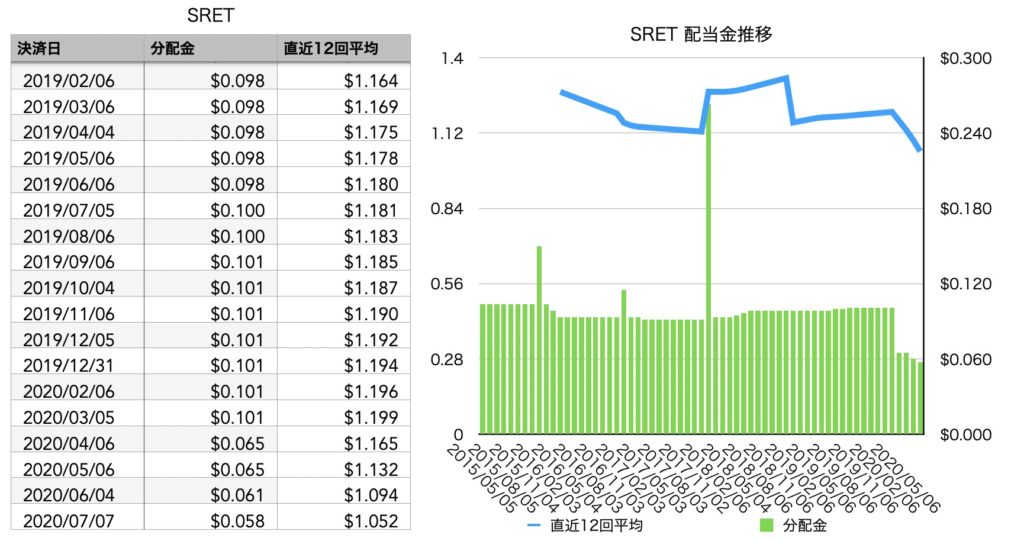

配当金推移

毎月分配なので細かい分配金推移となっています。どうしてもコロナ禍で配当金は減りつつありますが、次でお話しする配当利回りは高いままなので、今から投資をする人にとってはあまり変わらないよ。

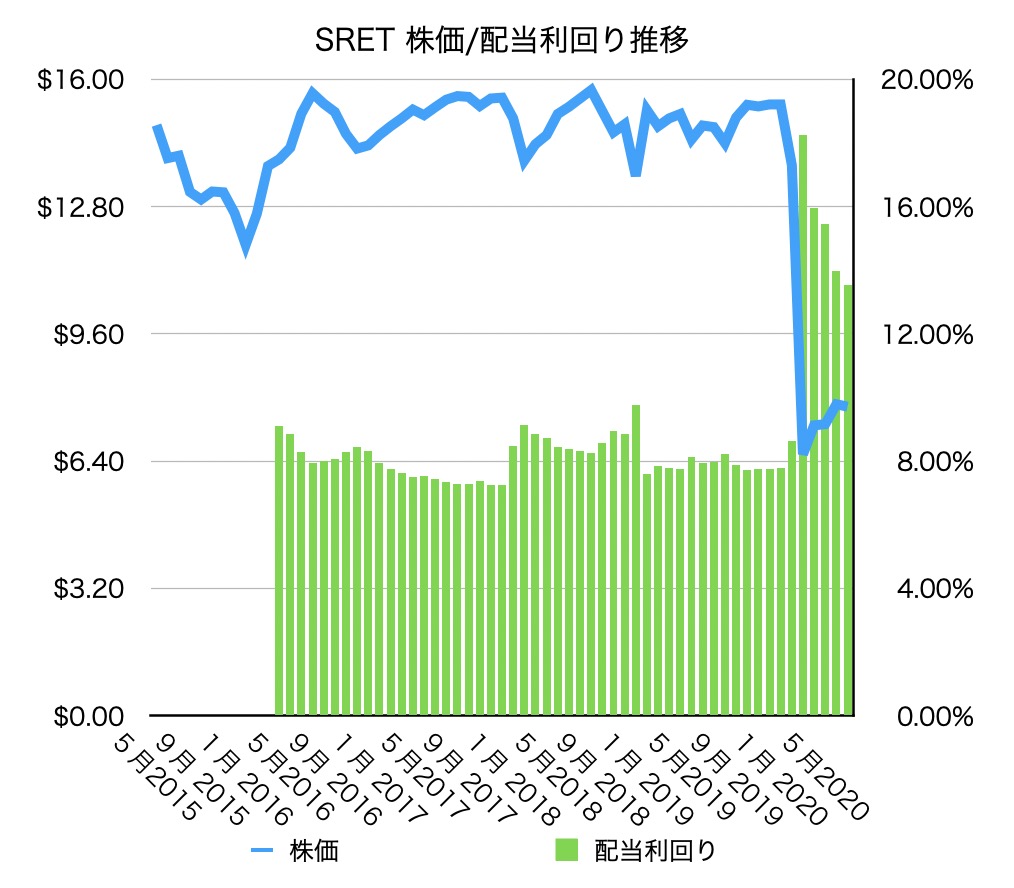

株価と配当利回りの推移

過去の平均から見ると投資タイミングとしては配当利回りが8%以上ある時に投資をしたいですね。ただし現在はコロナの影響により見かけの配当利回りが高くなりがちです。上記の配当利回りは直近12回の配当金を元に計算しているので、コロナ前の配当金も含んでいるからです。

ただ2020年7月終値ベースで見た場合でも「株価7.77ドル、7月配当金0.0575ドル=配当利回り8.8%」と配当利回りは8%以上あります。気をつけるべきは今後の減配ですね。2020年4月から少しずつ分配金が減っていっております。これがどこまで減少するのかは予測しづらいため、注意は必要です。

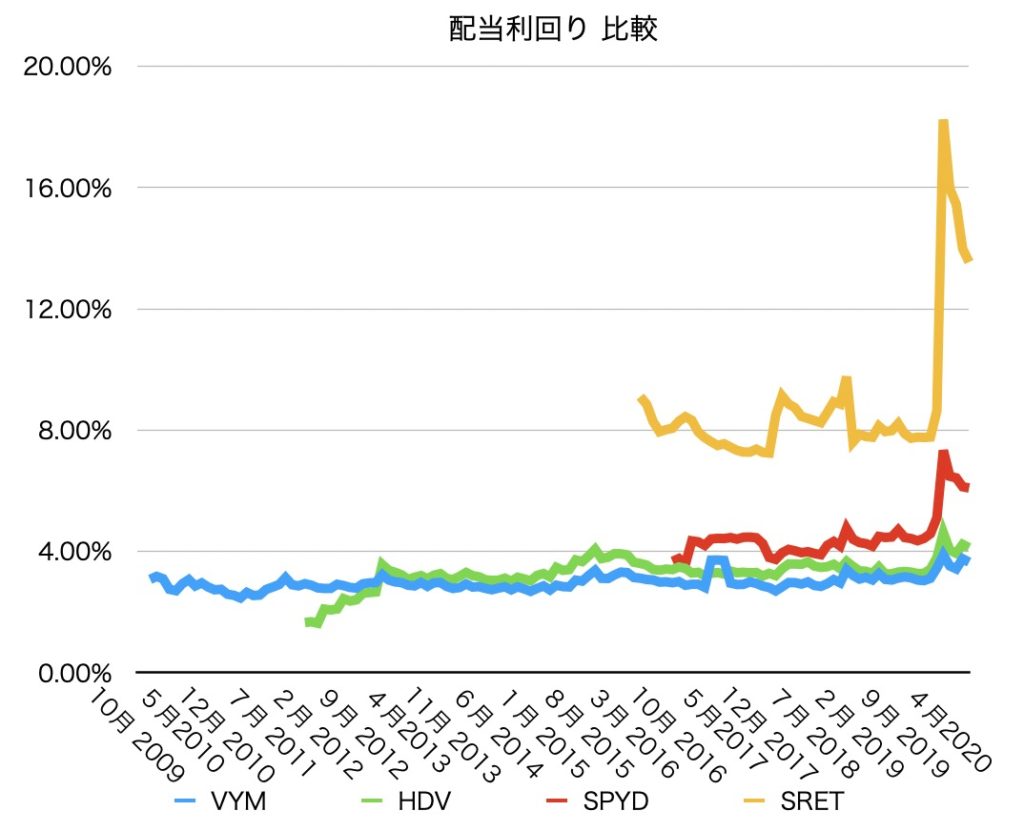

【参考】配当利回り比較(SRET・VYM・HDV・SPYD)

有名な高配当ETFと肩を並べてみましたが、圧倒的でグラフがおかしくなります。笑

ただこれまでにも記載していますが、直近の株価下落、また分配金の減少傾向もありますので、ポートフォリオの主軸とするのは危険です。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD:3.5〜7.3%

SRET:7.2〜18.2%

上記の結果だけを考えるとSRETは魅力的に見えますが、全力投資は危険ですね。ただその上で配当金投資によるFIRE(早期リタイア)を目指す場合はSRETに一部投資をする選択肢はありだと思います。ポートフォリオの一部に据えると持株の配当利回りは大きく上昇します。

【参考】トータルリターン比較(SRET・VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較をしていますが、ずっとSRETが上位でした。SRETは株価の上昇はほぼなかったですが、配当金の多さで優勢でしたからね。

ただし、コロナによって株価は半減したため、トータルリターンも100%を一時的に下回りました。今後も分配金はSPYDその他と比べると高い状態は続くと考えられますが、安定性を考えるとVYMその他と比べると劣り続けるでしょう。

SRETに投資をする場合は、あくまでも配当金目的になります。現状株価は低迷したままなのである程度の回復は見られるでしょうが、短期的には株価軟調、分配金の低迷は避けられず、トータルリターンも現時点では予測しづらいです。

もしトータルリターンを望むのであれば、短期的には配当利回りが低いVYMが主力となってくると思います。

唯一リーマンショックを乗り越え、株価も分配金も上昇し続けている銘柄ですからね。

FIREのため短期的な分配金が欲しいのか、長期的なリターンを狙うのか、投資目的によってSRETに投資するかは判断しましょう。

SRET購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

ただしそんなことは難しいと思うので、基準としては配当利回りが8%を超えたタイミングが目安ですね。配当利回りの推移を見ても8%は定期的に発生しますので定期積立とはならなくても、細かくまとめ買いができるタイミングとなります。

【SRET】みその分析まとめ

SRET分析まとめ

配当金投資によるセミリタイアを狙うのであれば投資OK

ただし安定性には欠けるのでポートフォリオの中核ではなく一部に留める

分配金は減少傾向なので現状よりも配当利回りが低くなる可能性は把握しておく

もちろん高配当ということもありますがSRETの最大の強みは、世界リートという他のETFにはない特徴です。

単純な高配当であればSRETの安定感などを考えると、まだSPYDや他の高配当ETFが良いのではないかと思うのですが、世界リート30銘柄への分散というETFは数少ないため、保有する銘柄の分散目的で活用することができます。

ただし、この記事でも何度も書きましたが、ポートフォリオの主軸とするのは安定感の弱さから、避けるべきだと考えていますね。

トータルリターンを狙うのであれば、現状VYMが主力となりますが、配当利回りが低いため短期的なインカムが低く、FIRE(早期リタイア)を狙う人にとっては短期的な配当利回りの高さは必要になります。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか、またどのくらい資産を持っていて、どのタイミングで、どのくらいの配当金が欲しいか、によって投資先は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/