米国高配当株ETFの中でもトップレベルの配当利回りを誇るRWX。不動産指数に連動する中でも「米国を除く」というのが最大の特徴ですね。ただ分配金は少しムラがあります。私みそがRWXの基礎知識や投資タイミングなどをお伝えします。メリット・デメリットどちらも把握した上で投資をしましょうね。

このRWXを運用する場合、他のETFとの組み合わせが重要になってくるよ。

RWXに投資をする時、配当利回りが高いから、とりあえず米国以外の不動産に投資をしたいからと言う表面的な理由でなんとなく投資をしていないでしょうか。

高配当投資をする上では投資をする初めの時点で投資方針をしっかり確立しないと、思っていた運用とはかけ離れていた、配当利回りが思ったより低かったという結果を迎えてしまうかもしれません。

あまり多くの人が運用していないRWXだからこそ、しっかり内容を理解しなければ下手な運用をしてしまう可能性が高くなります。

RWXにおけるこれまでのデータ、そして他の高配当ETFとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

RWXの構成銘柄・セクター比率

株価・配当金・配当利回り推移(他高配当ETF比較あり)

RWX購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

【RWX】SPDR® ダウ・ジョーンズ・インターナショナル・リアル・エステートETFの特徴

RWX特徴まとめ

米国を除く世界全体への不動産へ投資ができる

日本への不動産も約30%占めている

株価の上昇率は低め、配当利回り/経費率は高め

ここからは詳しく分析していきましょう。

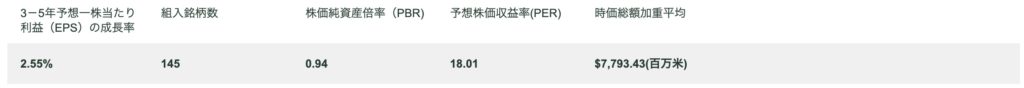

基本情報

参考:https://www.ssga.com/jp/ja/individual/etfs/funds/us-spdr-dow-jones-international-real-estate-etf-rwx

設定日:2006年12月15日

株価:30.03ドル

経費率:0.59%

配当利回り:10.87%(2019年9月〜2020年6月の分配金合算)

配当頻度:3,6,9,12月

※2020年10月3日時点

経費率は他の高配当株ETFと比べると高いですが、その分配当利回りも高くなっています。ただし年度によってムラがありますので、この後説明しますね。

RWX・RWRを組み合わせて世界の不動産へ投資する

【RWX】SPDR® ダウ・ジョーンズ・インターナショナル・リアル・エステートETF

→米国を除く世界の先進国の不動産投資信託に投資ができる

【RWR】SPDR® ダウ・ジョーンズ REIT ETF

→米国の不動産投資信託に投資ができる

この2つを組み合わせることで、世界の不動産に投資することができるのです。

ちなみに、【IFGL/IYR】の組み合わせも基本的には同じことが言えます。違いは【RWX/RWR】はステートストリート社、【IFGL/IYR】はブラックロック社が運営しているという投資運用会社の違いですね。

他にもバンガード社が【VNQI/VNQ】を提供しており、上記と同じことが言えますが、こちらは日本の証券会社では取り扱っていないので、本ブログでは割愛しております。わざわざ海外の証券口座を開いてまで運用する必要はないですからね。

構成銘柄・構成セクター比率

まずは構成銘柄から見てみましょう。

構成銘柄を見てわかるように、全世界に渡りいろんな不動産銘柄が構成されています。

日本も三井不動産や日本プロロジスリート、日本ビルディングがTOP10に入っていますね。

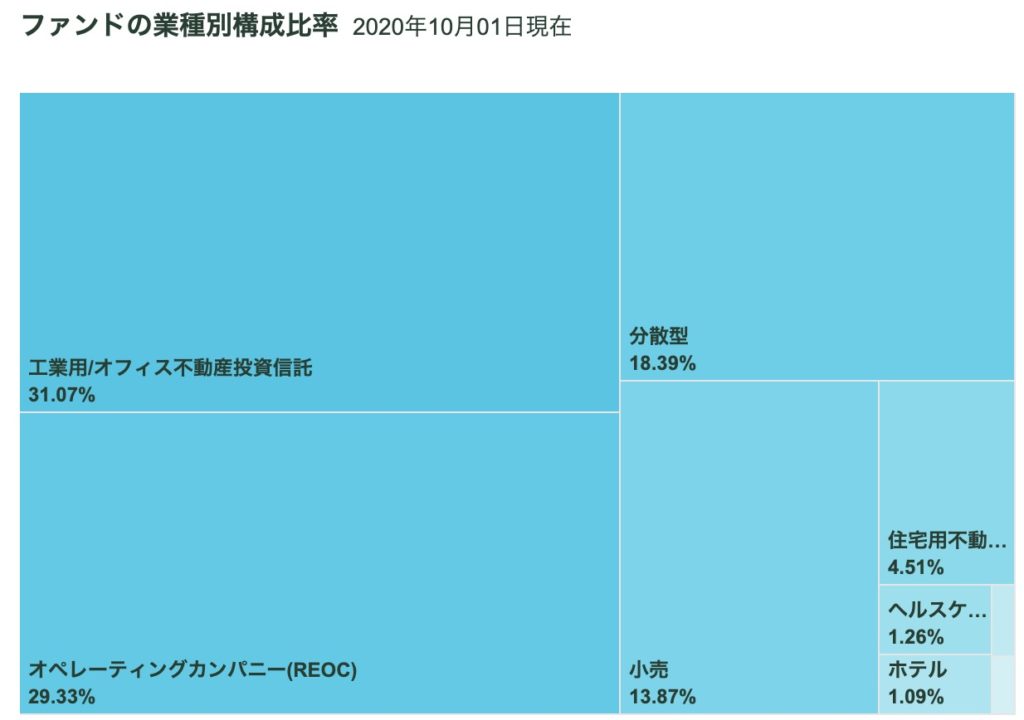

業種別の構成比率も見てみましょう。

工業用、ついでREOCが多いですね。住宅やホテルの割合は極点に少ないですね。

※REOCとは

Real Estate Operating Company のことで、株式を公開しているオペレーティングカンパニー、税制上REITとしての適格要件を満たさなくなった不動産投資会社などを指す。参考:http://www.nicmr.com/nicmr/report/repo/2006/2006sum12.pdf

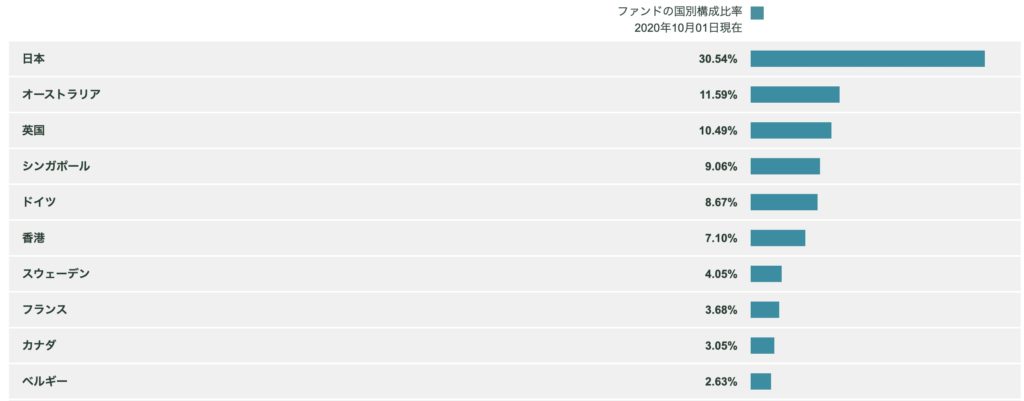

国別構成も見てみましょう。

構成比率は日本がTOPです。これを良いと見るか悪いと見るかですね。

基本的に日本の不動産投資信託(REIT)の税率は20.315%です。しかし米国ETF(RWX)であれば税率は+10%の30.315%になってしまいます。もちろん、外国税額控除を申告することで回避できますが、正直面倒です。日本の不動産を米国市場経由で買う必要はないですよね。

元々日本の不動産に関わる投資をしていなければ、良いのかもしれませんが、例えば日本の不動産投資信託を保有しているのであれば、わざわざ日本の保有比率の高いRWXを選ぶ必要があるのか、という考えになってしまいますね。

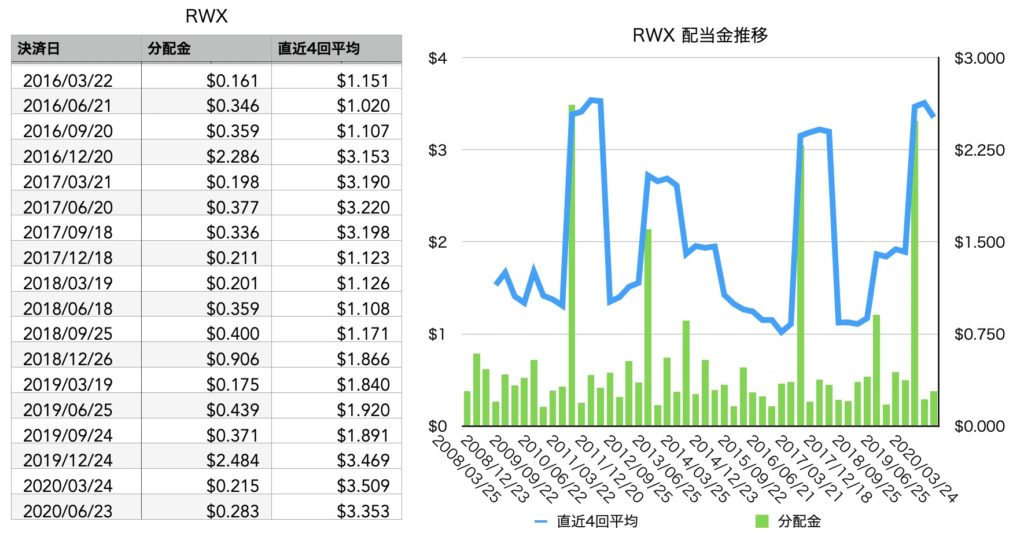

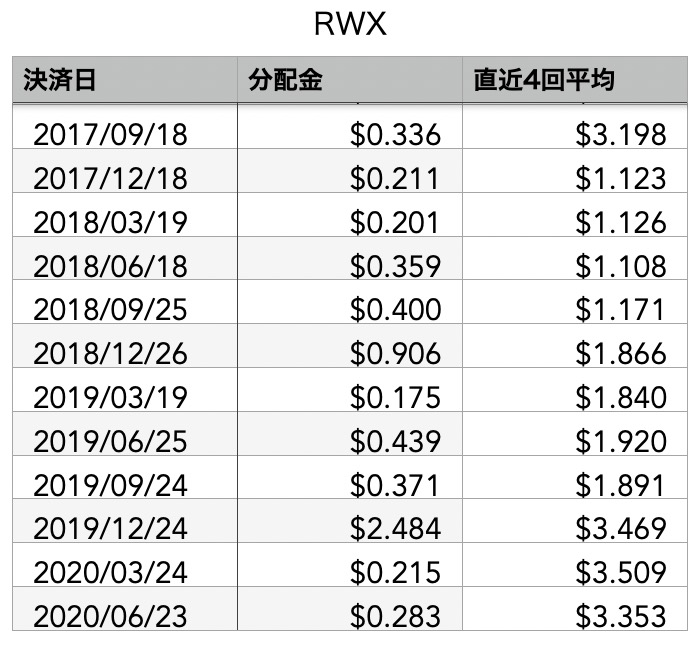

配当金推移

RWXの分配金は時々大きく増えることがあります。正直なところ、毎回安定してどのくらい分配金が得られるのかが不明確です。

数年に1回ボーナスターンが来る、という感覚でいるのが一番良いかと思います。

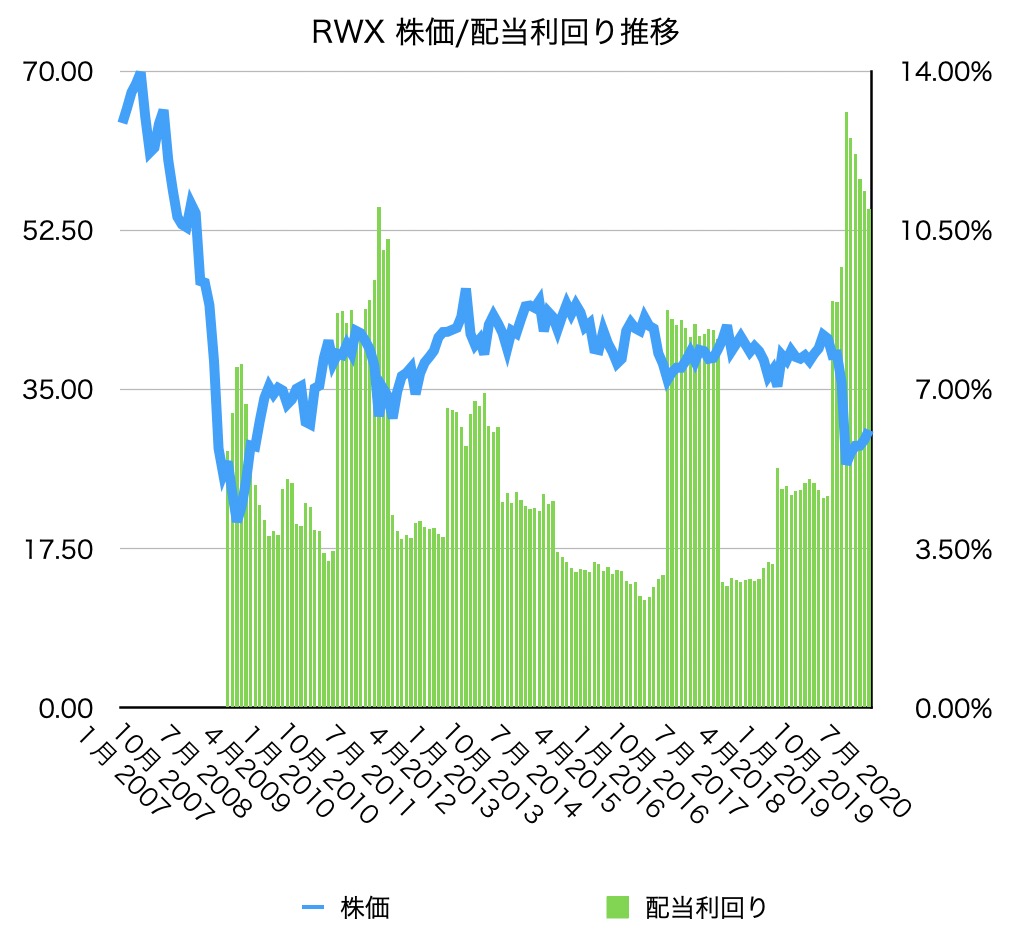

株価と配当利回りの推移

過去の平均から見ると通常は3.5%付近、分配金が大きく増えると8%以上へ大きく跳ねるというイメージです。

もともとタイミングによって分配金が大きくなることもあることに加え、現在はコロナの影響により見かけの配当利回りが高くなりがちです。分配金や配当利回りの予測をすることは難しいですね。

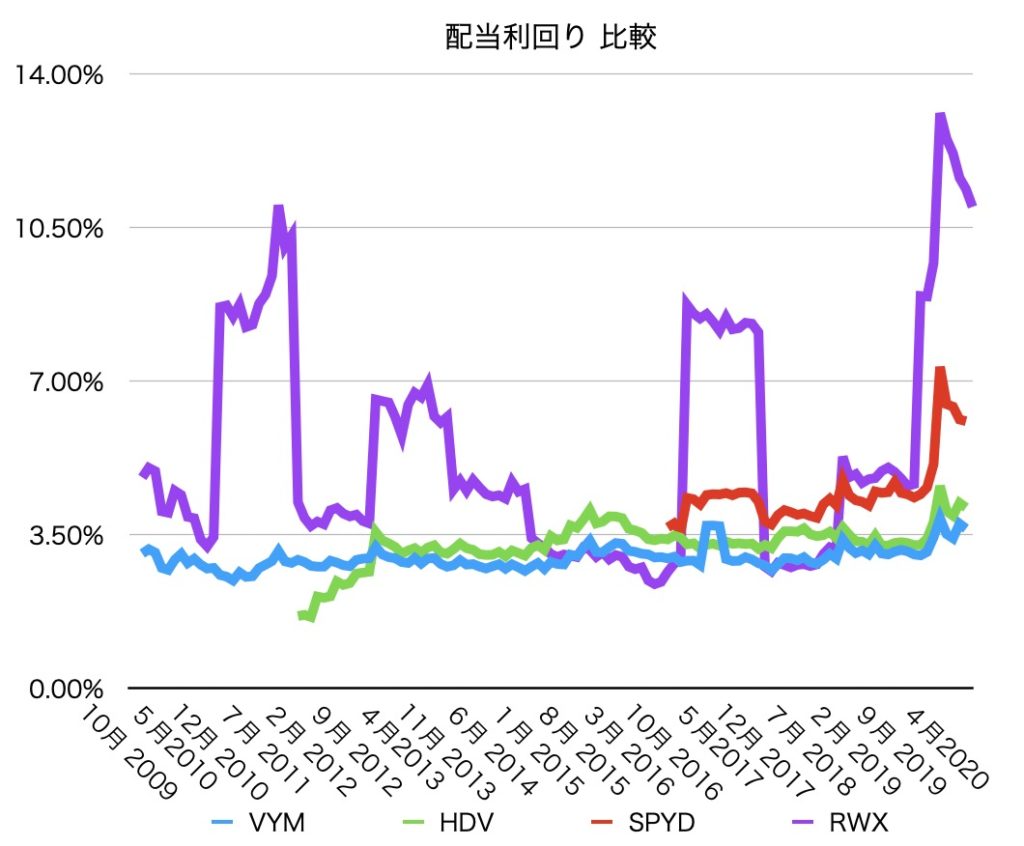

【参考】配当利回り比較(RWX・VYM・HDV・SPYD)

有名な高配当ETFと肩を並べてみましたが、グラフがおかしいですね。笑

ただこれまでにも記載していますが、RWXの配当金はブレが大きいのであまり参考にはなりません。ただ平常時を考えると3〜5%(これでもまだブレありますが)であろうかと思います。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD:3.5〜7.3%

RWX:2.3〜11.1%

上記の結果だけを見ると、RWX単体での運用には気が引けますね。分配金が上振れすると大きく配当利回りは上昇しますが、少し扱いづらいのではないかと思います。配当金投資によるFIRE(早期リタイア)を目指す場合においてRWXを組み込むのであれば、RWRなど他の類似ETFを同時にポートフォリオに入れるべきだと思います。

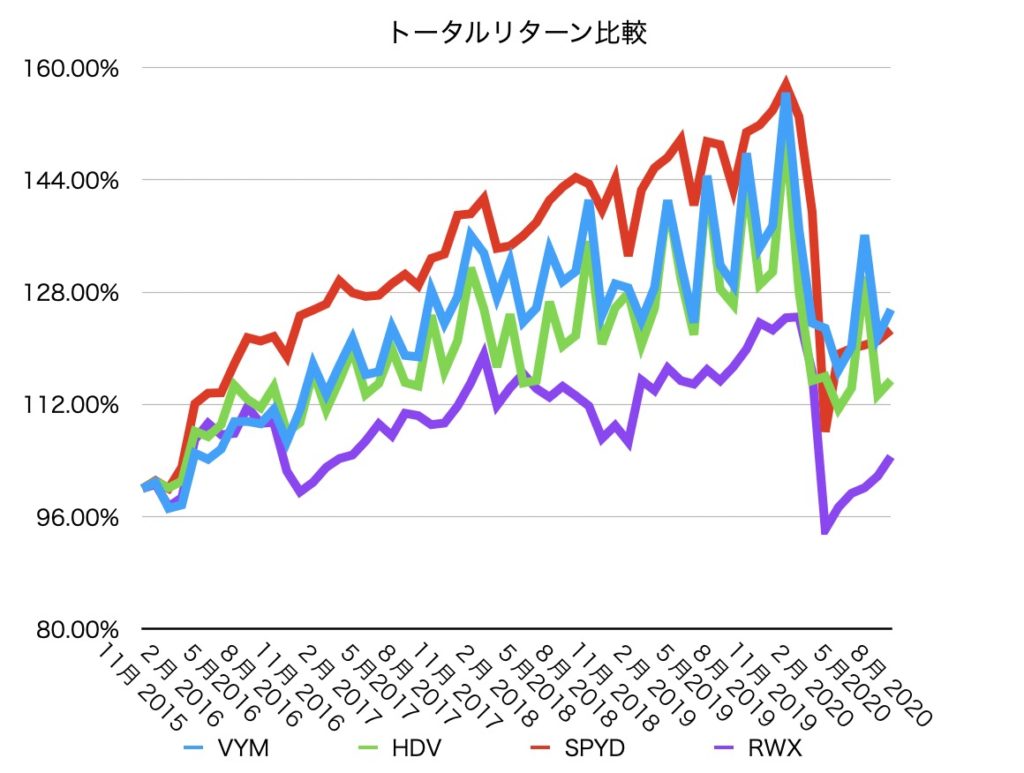

【参考】トータルリターン比較(RWX・VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較をしていますが、RWXはずっと低い状態です。配当利回りは高いのですが、株価は大きく下落していることから、トータルリターンは冴えないですね。

また、コロナによって株価は半減したため、トータルリターンも100%を一時的に下回りました。分配金も安定しているわけではないので、なかなか積極的に選びづらいですね。

もしトータルリターンを望むのであれば、短期的には配当利回りが低いVYMが主力となってくると思います。

唯一リーマンショックを乗り越え、株価も分配金も上昇し続けている銘柄ですからね。

FIREのため短期的な分配金が欲しいのか、長期的なリターンを狙うのか、そもそも選ばないのか、投資目的によってRWXに投資するかは判断しましょう。

RWX購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

他の高配当ETF記事では配当利回りが〇〇%以上、という目安を示しているのですが、RWXは分配金にブレが生じるので、それも難しいです。必要な保有数量になるまで、定期積立を行うのが良いと思います。

【RWX】みその分析まとめ

RWX分析まとめ

米国以外の世界不動産に投資をするにはおすすめ

ただし日本不動産へ個別投資をしている場合、選択肢としては微妙

分配金もブレが大きいため積極的な投資はしづらい

RWX最大の強みは、米国以外の不動産へ投資ができるということです。

どうしても米国に関しては様々な個別株やETFがあるので、すでに米国関連には投資している人は多いと思います。そのため、米国を除く、というのは非常に強みとなります。

ただ、日本の不動産で30%占めているので、すでに日本の不動産関連に投資をしていたら、投資する意義が薄れます。そのため、結構RWXを選択する意義を考えるのは難しいんですよね。

しかも、分配金のブレが大きいことに加え、株価は軟調でトータルリターンは現状望みにくい状態です。

もし、運用するならば相互に補完し合うRWRと同時に運用することになるかと思います。私みそとしては、そのぐらいしかRWXの意義は見つけられていません。

ポートフォリオにはちょっと加えづらいですね。

また、【RWX/RWR】か【IFGL/IYR】のどちらの組み合わせが良いのか気になる人もいるかと思いますが、みその結論としては【IFGL/IYR】の方が良いですね。トータルの経費率や配当利回り、リターンなどを考えると、やや【IFGL/IYR】が優勢です。

正直、好みもあるかと思いますが、現状のリターンを見ると【IFGL/IYR】という結論になるかと思います。

最終的にはどのような投資手法で、どんなポートフォリオを組んでいきたいかによって、RWXに投資をするか否かは変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/