50年以上連続増配が行われており配当利回り6%〜も見えている高配当銘柄「PM(フィリップモリス)」。

2008年にアルトリア(MO)と分社しましたが、海外におけるタバコ事業を席巻しています。

タバコ事業がメインなため、健康リスクや今後の売り上げには少し疑問がありますが、現時点での業績は良好です。

私みそが「PM(フィリップモリス)」基礎知識や投資タイミングなどをお伝えします。強みや弱みを含めて投資の参考になればと思います。

「PM(フィリップモリス)」に投資をする時、配当利回りが良いから、という理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、事業内容や業績もしっかり把握しておかないと、いつの間にか減配危機が訪れていたりするから注意をしましょう。

それでは「PM(フィリップモリス)」におけるこれまでのデータをみていきますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

「PM(フィリップモリス)」の事業内容

株価・配当金・配当利回り推移

売上高・営業利益・純利益推移

キャッシュフロー推移

「PM(フィリップモリス)」購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

基本情報・事業内容の特徴

フィリップ・モリス・インターナショナルは、①米国以外の市場でたばこやその他ニコチン含有製品の製造および販売を行う世界有数のたばこ会社である。製品開発、最先端の製造設備、科学的実証に基づく多元的な研究を通じて、成人消費者の嗜好に合うと同時に厳しい規制要件を満たす無煙製品の確立を目指す。最終的には、これらの製品がたばこに取って代わるというのが経営者のビジョンである。

参考:マネックス証券(銘柄スカウター)

上記の説明で1箇所追求したいと思います。

まずPM(フィリップモリス)は2008年に、MO(アルトリアグループ)と分離しています。。

分離した目的としては、タバコに対する訴訟リスクです。分離することでMO(アルトリアグループ)は米国、PM(フィリップモリス)は海外でタバコ事業を行っています。

タバコ事業は少し嫌気のある事業ではありますが、世界的に健康リスクが言われている中、タバコ事業への参入ハードルは高いので、今後もMOやPMが事業を独占し続けるでしょう。

健康リスクによりタバコそのものが衰退するのか、もしくは娯楽として残り続けるのか、後者であればPMは非常に強固な企業となりますね。

配当金推移

配当利回りはきれいな右肩上がりのグラフですね。

しっかり毎年増配しています。

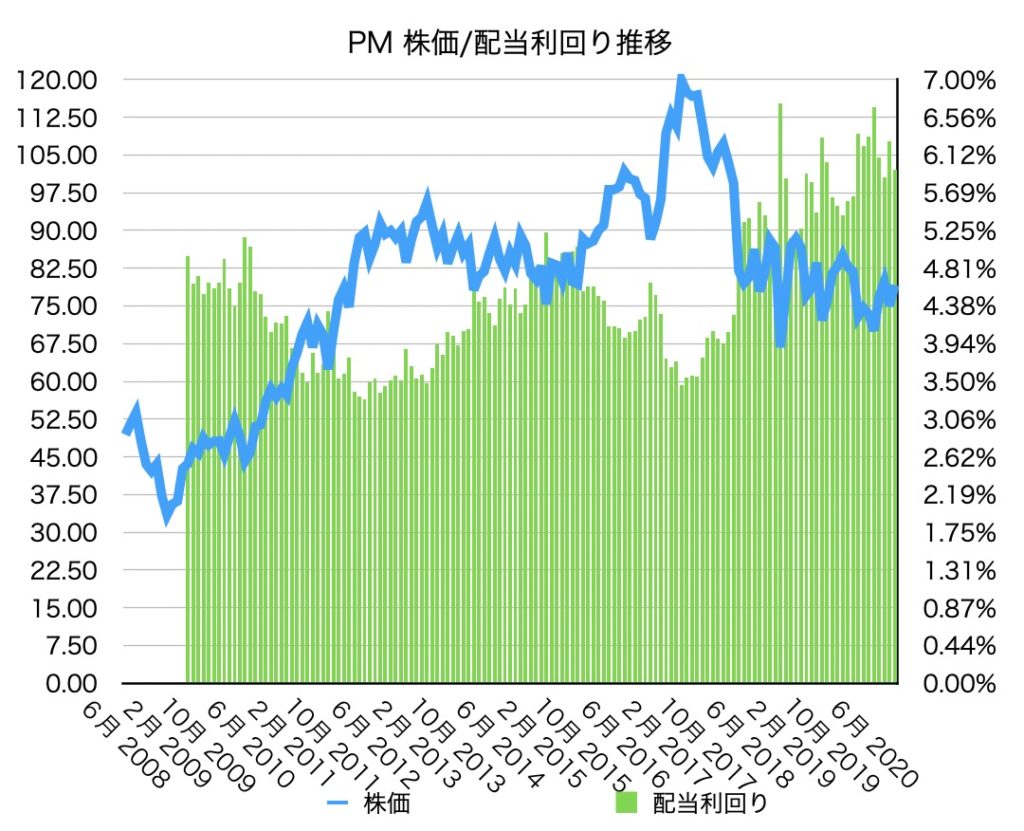

株価と配当利回りの推移

株価は2017年をピークに下落し続けています。それに対応して配当利回りは過去最高レベルで高まっていますね。

配当金は毎年増加していますが、株価は上下に動いているため、下がったところで買い増しを行いたいです。

基準は配当利回りが5%超えるタイミングですが、コロナ後の今高まっている配当利回りは過去最大級のボーナスタイムです。

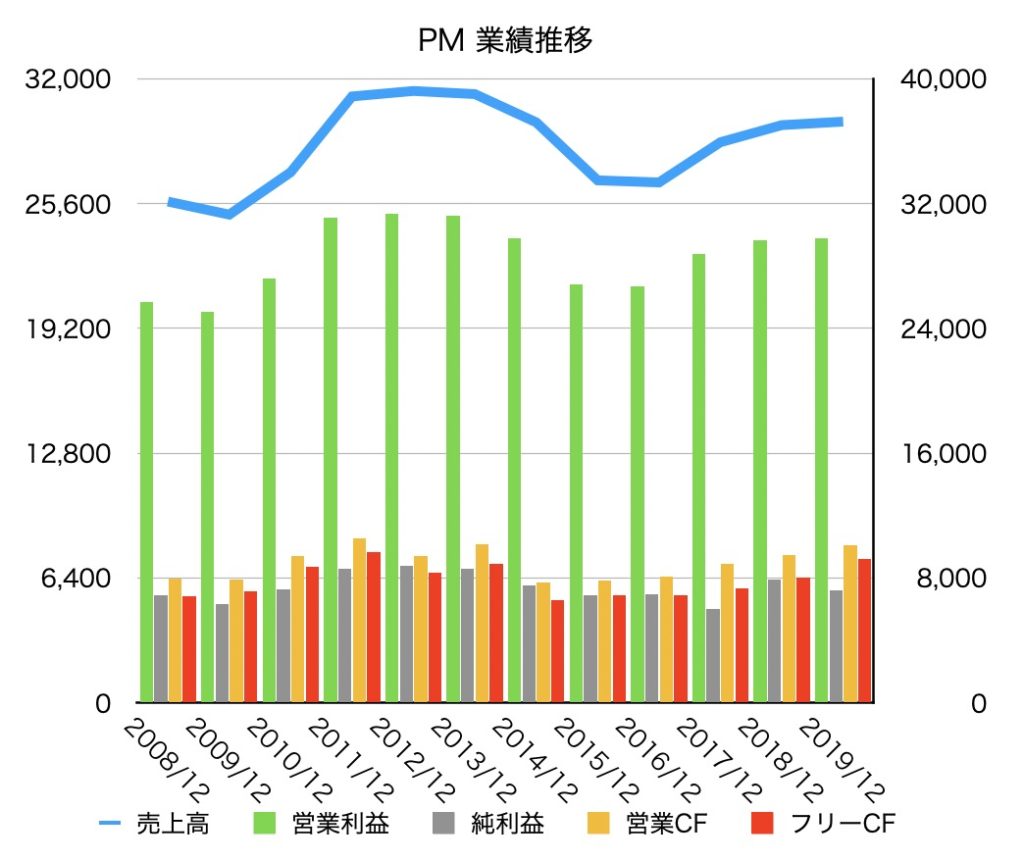

売上高・営業利益・純利益・当期利益・キャッシュフロー 推移

企業の成長性に一番危険とされるのが売上高の減少ですが、しっかり売上高はキープしています。

たばこの売上本数は減っていますが、単価が上がっているので売上高の減少まではなっていないという仕組みです。

ただし売上高が右肩上がり、というわけではないので注意をしましょう。

また営業利益に関しても直近5年間は増加傾向にありますので事業としてもひとまずの安心感があります。

※営業利益=本業から得られる利益 純利益=本業以外も含めた利益

また高配当銘柄で注目すべき点がフリーキャッシュフローです。これがマイナスだと利益がない中、無理に配当金を支出していることになります。フィリップモリスの場合、直近5年間ではフリーキャッシュフローをしっかり積み上げています。

売上高/営業利益/フリーキャッシュフローを見る限りでは、十分投資する価値のある企業であることがわかりますね。

ただしタバコ事業リスクはしっかり考えておくべきです。

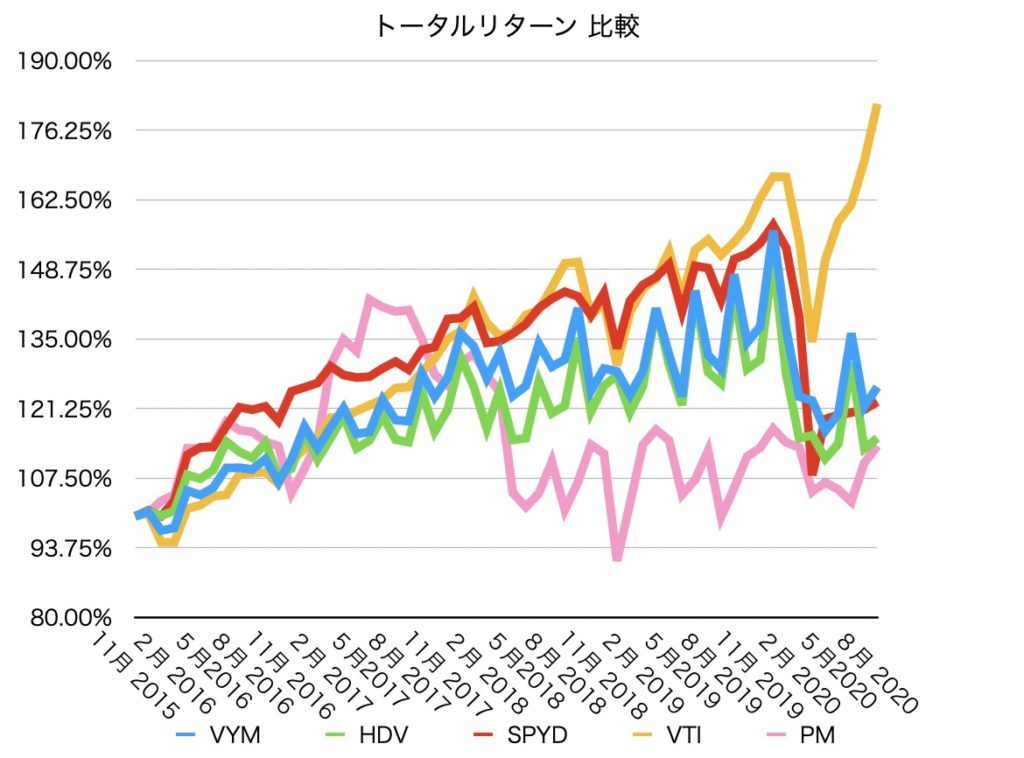

【参考】トータルリターン比較(PM・VYM・HDV・SPYD・VTI)

2015年SPYDが運用されてからの比較をしていますが、トータルリターンではフィリップモリスはかなり劣っています。

2017年を頂点に株価は4割減になっています。配当利回りが高いとは言え、株価下落の影響が大きいですね。

逆に言えば、株価が4割減してもトータルリターン がプラスになっているのは、高配当かつ増配を続けているからです。

今後はフィリップモリスの事業内容が評価され株価が元の水準まで戻ってくると、圧倒的な配当利回りとトータルリターンを得ることができますが、

複数銘柄で構成されている他高配当ETFとは異なり、フィリップモリスは個別株リスクは考えておきましょう。

【比較】アルトリア vs フィリップモリス vs ブリティッシュアメリカンタバコ

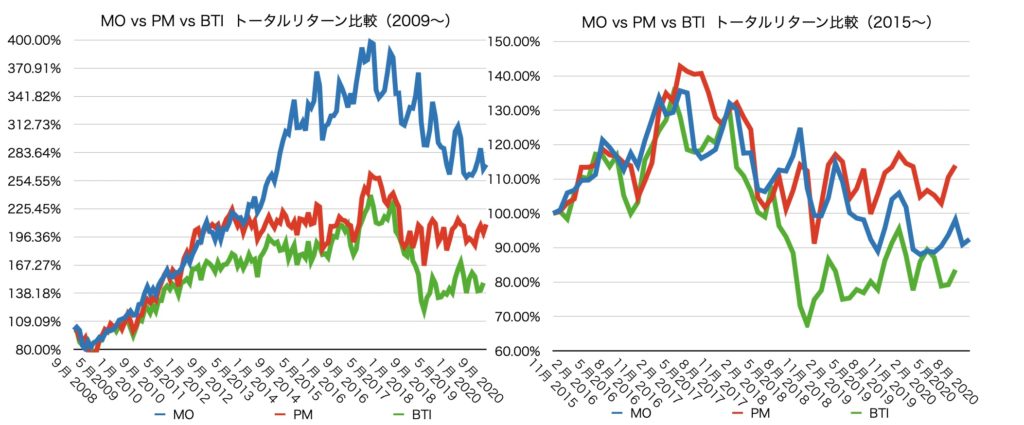

PM(フィリップモリス)とMO(アルトリア)が分社化した2008年〜とSPYDが運用されてからの2015年〜で比較してみました。

MO(アルトリア)は株価の上昇が大きかった分、直近の株価下落の影響が最も大きいですね。

一方BTI(ブリティッシュアメリカンタバコ)はPM(フィリップモリス)と同レベルの株価上昇でしたが、直近の株価下落はBTIの方がダメージは大きいです。

3社とも売上高/営業利益/フリーCFは良好で減配の危険性は直近ではなさそうです。

MOやBTIは毎年売上高を伸ばしている一方、PMは横ばいが続いています。

ただし、PMのみフリーCFは2019年度も積み上げていました。

この3社の中からどの企業に投資をするか、ですがどれもタバコ事業今後の明暗により分かれます。

配当利回りで比べると、MO(8%)>BTI(7%)>PM(6%) のように若干差がありますね。

①2020年10月時点の株価ではまずBTIが投資しやすいのではないかと思います。

リーマンショック後2010年ごろの株価まで落ちた後、ヨコヨコ相場で続いていますからね。

②次にMOです。こちらも株価の下落が大きく配当利回りも高まっています。

ただ株価上昇中2014ごろの株価ですので、まだ下落余地があります。

配当利回りの高さで今の株価で落ち着くのか、それともまだ下落し続けるのかは少し予想しづらいです。

③最後にPMです。こちらは2011年ごろの株価まで下落後、BTIと同様ヨコヨコ相場になっていますが、配当利回りは他2社と比べるとやや低めです。

ただし、株価は底堅く動いているため、直近株価の押し目を狙って保有するのはありですね。

迷う場合は3社分散して購入するのも一つのリスク分散です。

ただし全体的に個別企業のリスクというよりかは、タバコ事業としてのリスクが大きいため、3社まとめて壊滅状態になるリスクもあることは頭に入れておきましょう。

【PM】フィリップモリス 購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

ただし、高配当個別銘柄に関しては株価の変動も大きいため、目標の配当利回りを超えた(株価が下がった)タイミングでまとめて保有した方が良いですね。

過去の平均から見ると配当利回りが最低でも5%超えるタイミングで投資を行いたいです。

ただ一方的に下落および上昇している銘柄なので、平均を考えるのは難しいですね。コロナ後の配当利回りはボーナスタイムです。

【PM】フィリップモリス みその分析まとめ

【PM】フィリップモリス 分析まとめ

業績/キャッシュフローも問題なく、増配50年以上と堅調

ただしトータルリターンは株価下落の影響により高配当ETFやVTIより大きく劣る

たばこ事業のリスクも把握しておくべき

投資タイミングはコロナ禍で株価下落/配当利回り上昇の今

高配当銘柄の中では、業績/キャッシュフローどちらも良く、株価下落により配当利回りがかなり高めです。

配当利回りはコロナ後では6%という大台を超えているので、高配当投資家にとっては大きなチャンスですね。

短期的なインカムを求めるのであれば、非常に優秀な個別銘柄です。

ただしトータルリターンではVTIや他の高配当ETFと比べると、株価下落の影響が大きく劣っていることは頭に入れておくべきです。

またフィリップモリスはタバコ事業をメインとしており、コロナの肺炎含め健康リスクが挙げられています。

アルトリア(MO)やブリティッシュアメリカンタバコ(BTI)も同様です。

現状の売上/キャッシュフローでは減配可能性は低いですが、成長余地のある事業ではないので将来的な減配リスクは考えておきましょう。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか。

FIRE(早期リタイア)したいのか、老後のための資金作りなのか。

投資目的によって選ぶ銘柄は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/