米国株式市場の投資可能銘柄のほぼ100%をカバーするVTI。直近10年間のトータルリターンは約3倍まで上昇しており、米国市場に投資をするのであれば真っ先に検討すべきETFです。VT/VTI/QQQとも比較しているため、悩んでいる方は必見です。私みそが他の米国ETF含め、基礎知識や投資タイミングなどをお伝えします。強みや弱みを含めて投資の参考になればと思います。

でも今後10年が同じように成長するかは神のみぞ知る、ということは頭に入れておこうね。

VTIに投資をする時、米国市場は右肩上がりだから、これまでのトータルリターンが良かったから、と耳にした理由だけでなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、他の米国株ETFとの違いなどを理解しておかないと、思っていたよりと違ったという結果になりかねません。

VTIにおけるこれまでのデータ、そしてVT/VTI/QQQとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

VTIの構成銘柄・セクター比率

株価・配当金・配当利回り推移(VT/VTI/VOO/QQQ比較あり)

VTI購入タイミング

みその分析まとめ(VT/VTI/VOO/QQQ投資の考え方含む)

\みそも楽天証券でつみたてNISA実践中!/

目次

【VTI】バンガード・トータル・ストック・マーケット ETFの特徴とは

VTI特徴まとめ

米国株式市場の投資可能銘柄のほぼ100%をカバーする

分配金も株価も長期的に上昇傾向

経費率はかなり低め

歴史がありリーマンショック経験済

ここからは詳しく分析していきましょう。

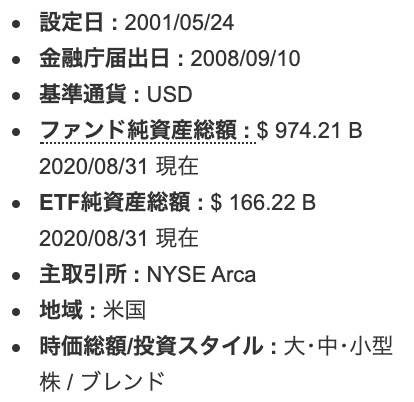

基本情報

設定日:2001年5月24日

株価:177.3350ドル

経費率:0.03%

12ヶ月利回り:1.62%(2019年12月,2020年3月,6月,9月の分配金合算)

配当頻度:3,6,9,12月

※2020年10月9日時点

高配当ではなく、米国株式市場に連動することに重きを置いているETFであるため配当利回りは低めです。

3,000以上の銘柄に分散されているので仕方がないですね。

ただし米国市場全体の成長を受けることができ、また経費率は最安クラスであるため、トータルリターンでは期待できますね。

構成銘柄・構成セクター比率特徴

まずは構成銘柄から見てみましょう。

GAFAM(Google,Amazon,Facebook,Apple,Microsoft)を筆頭に有名な大型株がずらっと並んでいますね。

なんと言っても銘柄数が3,500近くあります。

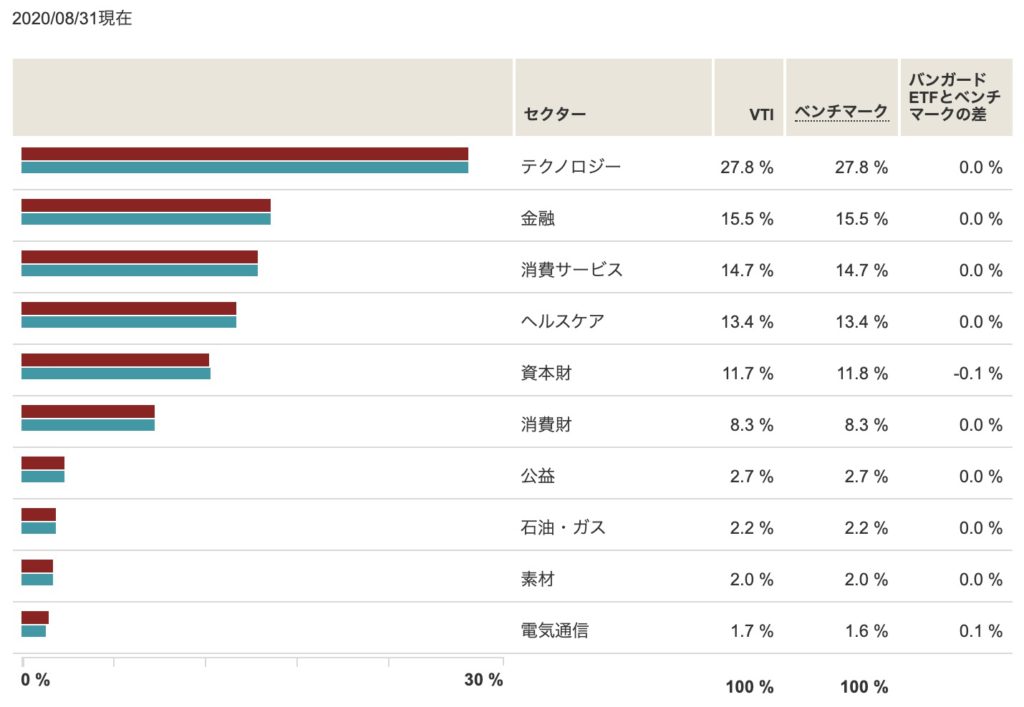

次の業種別構成割合は米国市場に上場している銘柄をほぼ含んでいるため、米国市場全体の評価と考えても良いでしょう。

セクターはテクノロジーがトップでGAFAMの影響が大きいことが特徴です。米国を代表するETFの15%を占めていますからね。

次に多いのが金融、消費サービス、ヘルスケアと米国企業全体を表していますね。

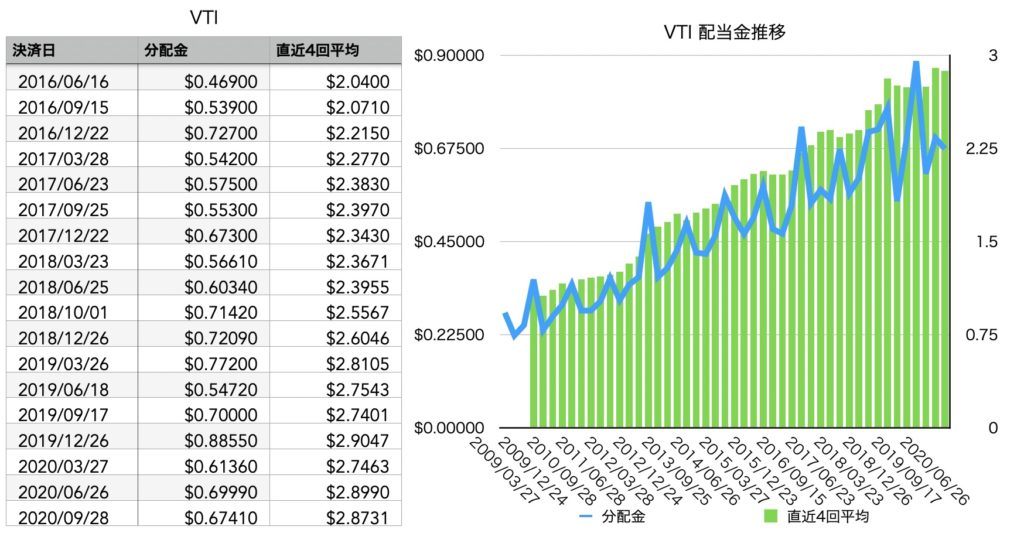

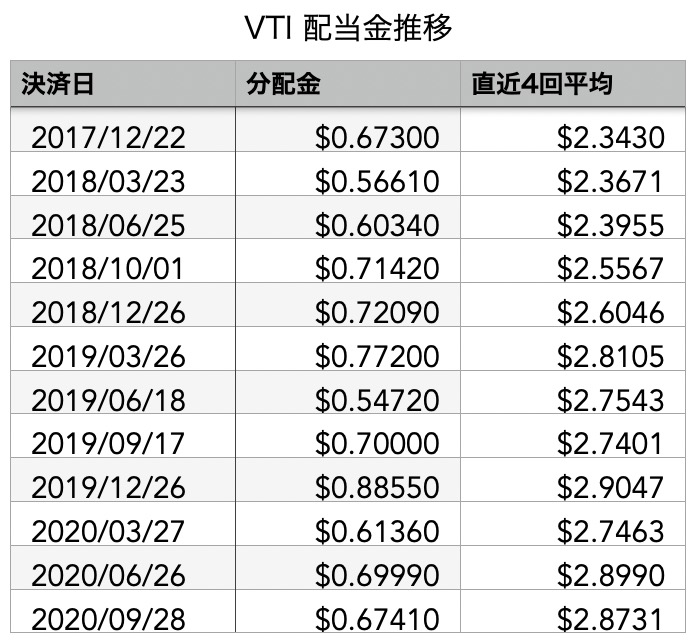

配当金推移

リーマンショック以降、きれいな右肩上がりで配当金は推移してきました。

コロナ禍においても影響は軽微でしたね。今後も伸び続ける予想はできるでしょう。

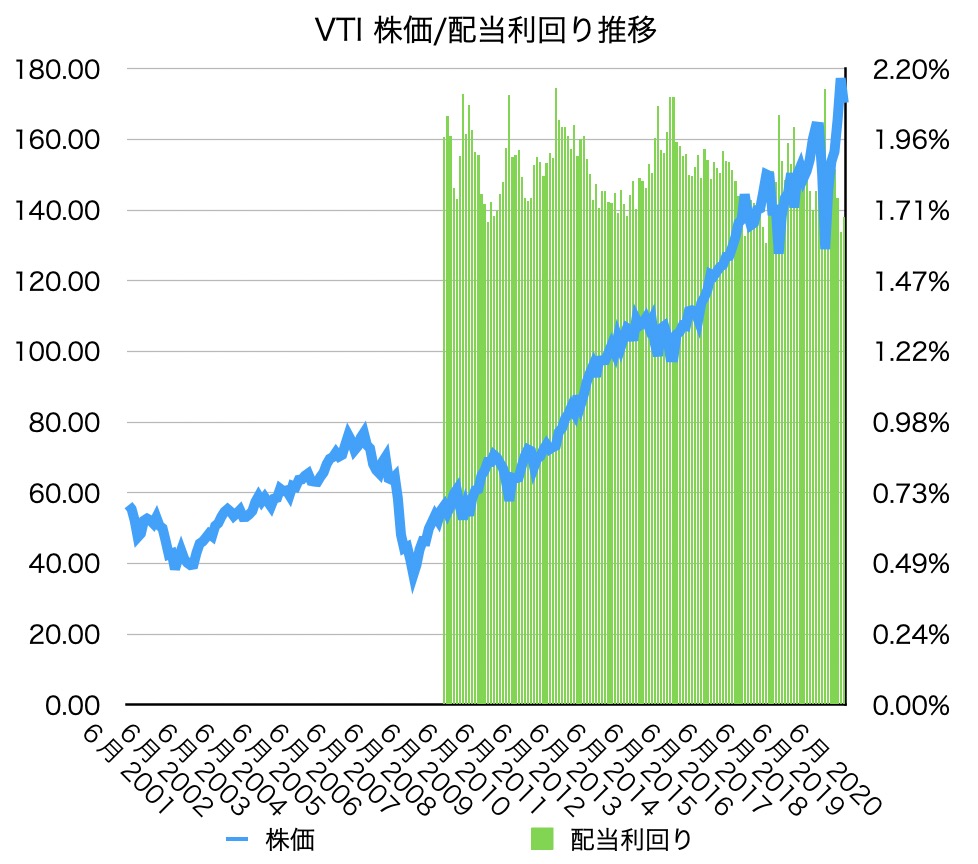

株価と配当利回りの推移

過去の平均から見ると投資タイミングとしては配当利回りは気にしなくて良いですね。

ただしそもそも高配当ETFではないため、配当利回りに拘って投資をするのではなく、リーマンショックやコロナショックのように全体的な暴落相場の時、もしくは定期的な積立でVTIを取得していくのが良いのではないかと思います。

もちろん配当利回りは過去も今も比較的維持していることに加え、株価も分配金も上昇していることを考えると、将来的なキャピタルゲイン(決済利益)も狙えるでしょう。

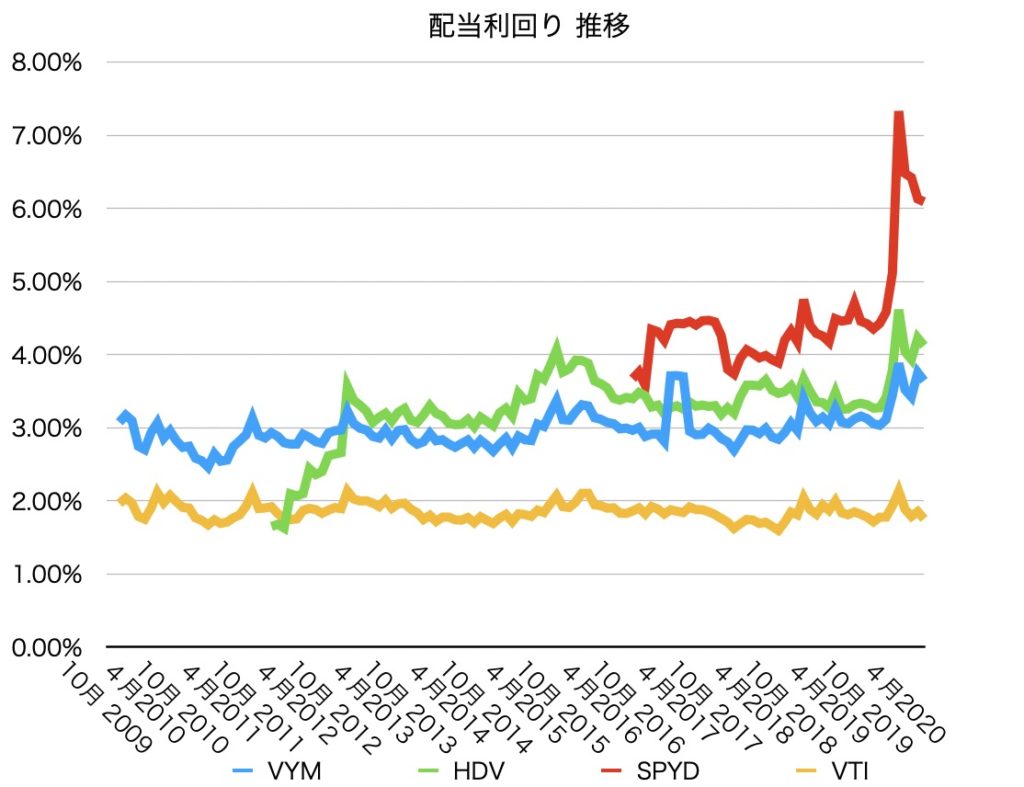

【参考】配当利回り比較(VTI・VYM・HDV・SPYD)

有名な高配当ETFと肩を並べてみましたが、VTIはもともと高配当と主張しているわけではないので、妥当な結果ですね。

直近の配当利回りの低下は分配金の上昇よりも株価の上昇の方が高い、ということが理由でしょう。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD :3.5〜4.6%

VTI :1.6〜2.1%

上記の結果を見ると、配当を目的とした投資であればVTIの選択は微妙ですね。

配当金投資によるFIRE(早期リタイア)を目指し、短期的なインカムが欲しい場合は他の高配当ETFを選択すべきだと思います。

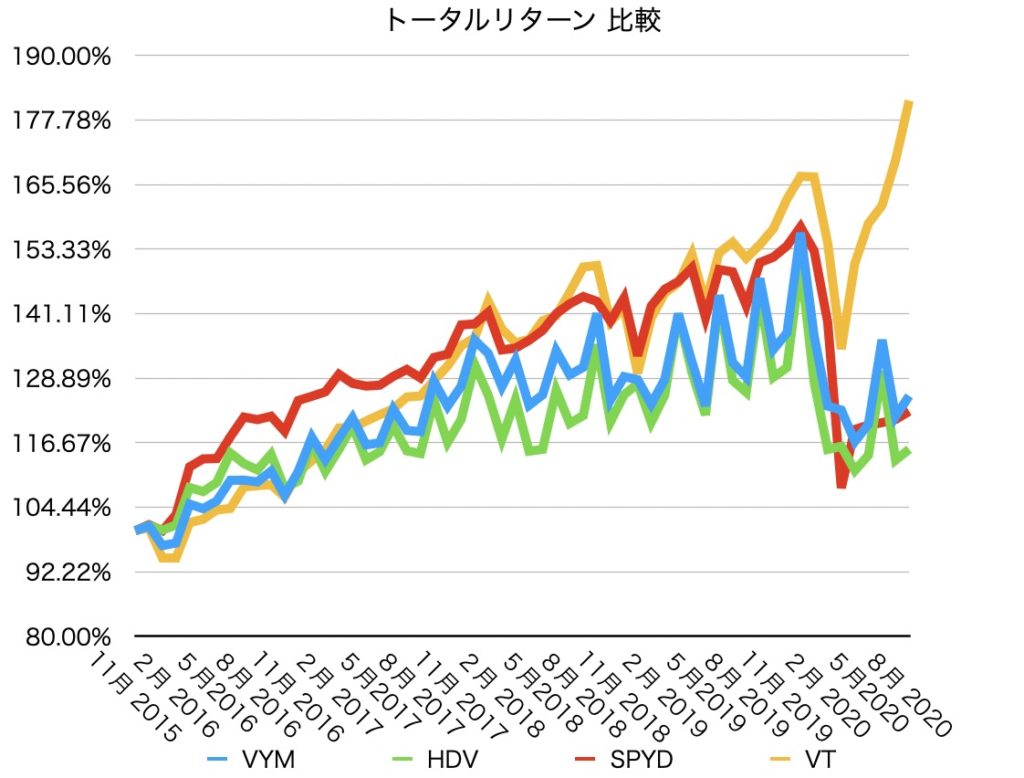

【参考】トータルリターン比較(VTI・VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較をしていますが、トータルリターンではVTIが圧倒的なトップでした。

コロナ禍においてもすぐに株価は調子を戻し、大きく差を広げていますね。

もちろん今もコロナ禍であるため、今後それぞれのETFがどのような推移で動くのかは不明点がありますが、これまでのVTIの分配金増加、株価の上昇傾向を考えると今後もVTIのトータルリターンは見込めそうです。

分配金は10年で3倍(2011年 1.1ドル→2020年6月 2.9ドル)、株価も2.5倍になっています(2010年10月 70ドル→2020年9月 170ドル)

もし10年以上とは言わずとも相場によっては数年で高配当ETFよりもトータルリターンで勝ります。短期的な配当によるインカムは望めないですけどね。

FIREのため短期的な分配金が欲しいのか、長期的なリターンを狙うのか、投資目的によってSRETに投資するかは判断しましょう。

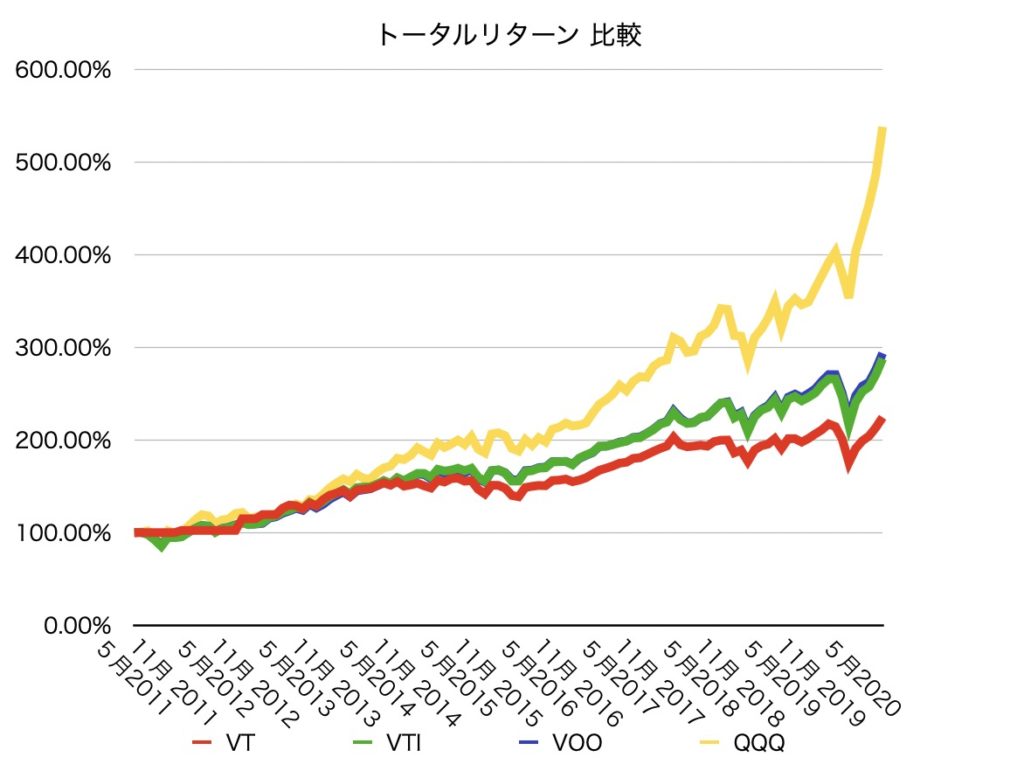

【参考】トータルリターン比較(VT・VTI・VOO・QQQ)

リーマンショック後の2011年からの比較ですが、2010年代はハイテクが強い時代でしたね。特に2019年以降が顕著です。

今後もGAFAMが成長し続けるかが、QQQの課題になりますね。

よく比較されるVTI/VOOですがトータルリターンではほとんど変わりません。グラフもほぼ重なっているので好みの問題です。

VTに関しては残念ながら少しパフォーマンスが良くなかったです。米国市場が強すぎました。

ただし、今後も米国一強の株式市場になるかは不透明なので、ポートフォリオの一部に入れておくのはありですね。

VTI購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

過去の平均から見ると投資タイミングとしては配当利回りは気にしなくて良いですね。

もしくはそもそも高配当ETFではないため、配当利回りに拘って投資をするのではなく、リーマンショックやコロナショックのように全体的な暴落相場の時、もしくは定期的な積立でVTIを取得していくのが良いのではないかと思います。

またVTIの場合、定期積立も積極的に選んで良いと思います。株価それほど動きませんからね。

タイミングを待たずにさっさと投資をして、毎月配当を得る方を選んでも良いでしょう。

【VTI】みその分析まとめ

VTI分析まとめ

短期的なインカムを目的とした配当金投資によるセミリタイアを狙うのであれば選択は微妙

ただし長期的なトータルリターンは大きく期待できる

VOOとどちらを選べが良いかが悩みどころだが、大差なく好みの問題

VTIはインデックス投資や米国市場全体の投資を行いたいと思った時に見つかる銘柄ですね。

米国株式市場の投資可能銘柄のほぼ100%をカバーするETFであり、昨今の米国市場の強さを見ているとコロナ禍においても非常に強い株価を示しており、これまでの分配金増配、株価上昇を考えると、非常に優秀なETFであることがわかります。

一方、FIRE(早期リタイア)を狙う人にとっては短期的な配当利回りの高さは必要になります。

VTIは株価の上昇とともに今保有するポジションの利回りが高くなる、という長期的な視野が必要になります。

過去2010年代の値動きや分配金の推移であれば、今のポジションに対する将来的な分配金の増加/配当利回りは高くなると思いますが、FIREできる最短の銘柄ではないことは頭に入れておきましょう。

大きな悩みどころはVT(全世界株式)/VTI(米国株式全体)/VOO(S&P500)のどれを選ぶかです。

今後も米国市場のみが圧倒的に成長すると思うのであればVTI/VOOを選び、他の外国も台頭してくると考えるのであればVTを選びましょう。

私みそとしては直近10~20年ぐらいは米国の強さは続くと思っていますが、その後はわからないと考えているため、自分の年齢や資産を切り崩すタイミングで選択を変えても良いと思います。

VTI/VOOは完全に好みですね。米国中小株のグロースも狙うのであればVTIですし、米国大型株の安定(と言っても大きく成長している)であればVOOです。

迷った時はVT(全世界株式)/VTI(米国株式全体)/VOO(S&P500)を同じ割合で保有すれば良いのかなと。無理やり絞り込む必要はないかなと思っています。

最終的には長期的なリターンを狙うのか、短期的なインカムを狙うのか、またどのくらい資産を持っていて、どのタイミングで、どのくらいの配当金が欲しいか、によって投資先は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/