米国高配当株ETFの中でもトップレベルの安定感を示しているVYM。コロナショックでも一時的には株価下落しましたが、他の高配当ETFと比較しても下落幅は小さく回復も早かったですね。私みそがVYMの基礎知識や投資タイミングなどをお伝えします。安定感はありますが配当利回りはそこまで高くはないので、メリット・デメリットどちらも把握した上で投資をしましょうね。

きちんと投資目的を明確にしないと投資すべきでない人もいるから注意だね。

VYMに投資をする時、安定感のある高配当株ETFだから、長期的に上昇相場であるから、と皆が口を揃えて言う表面的な理由でなんとなく投資をしていないでしょうか。

もちろん上記のことは事実ではありますが、アナタが何を目的にして投資をするかによってはVYMに投資をしすぎてもいけません。もし早期リタイアを目指すのであれば、配当利回りは低いので短期的なインカムは少ないですからね。

VYMにおけるこれまでのデータ、そしてHDVやSPYDとも比較していますので、ぜひアナタに合う銘柄であるかを確認して運用を決めてくださいね。

この記事でわかること

VYMの構成銘柄・セクター比率

株価・配当金・配当利回り推移(HDV・SPYD比較あり)

VYM購入タイミング

みその分析まとめ

\みそも楽天証券でつみたてNISA実践中!/

目次

【VYM】バンガード・米国高配当株式ETF

VYM特徴まとめ

約400銘柄に分散され安定感が高い

米国ETFの中で最も低い利回りだが経費率は低い

トータルリターンは10年間で約3倍に伸長

リーマンショックを経験している歴史の長さ(HDV/SPYD未経験)

他の高配当ETFとセクターのバランスは比較的良い

ここからは詳しく分析していきましょう。

構成銘柄・構成セクター比率

まずは構成銘柄から見てみましょう。

まず構成銘柄を見てわかるように、大企業が連なっております。400以上の銘柄に分散されているとは言え、安定感のある大企業は比較的大きな比率を示していますね。もちろん、何か不祥事があったとしても、銘柄入れ替えが行われますので、他の高配当株ETFと比べても安定感はピカイチです。

ただし構成銘柄が多いと言うことは配当利回りも低くなります。400以上の銘柄が驚くほどの高配当ということはありえないですからね。

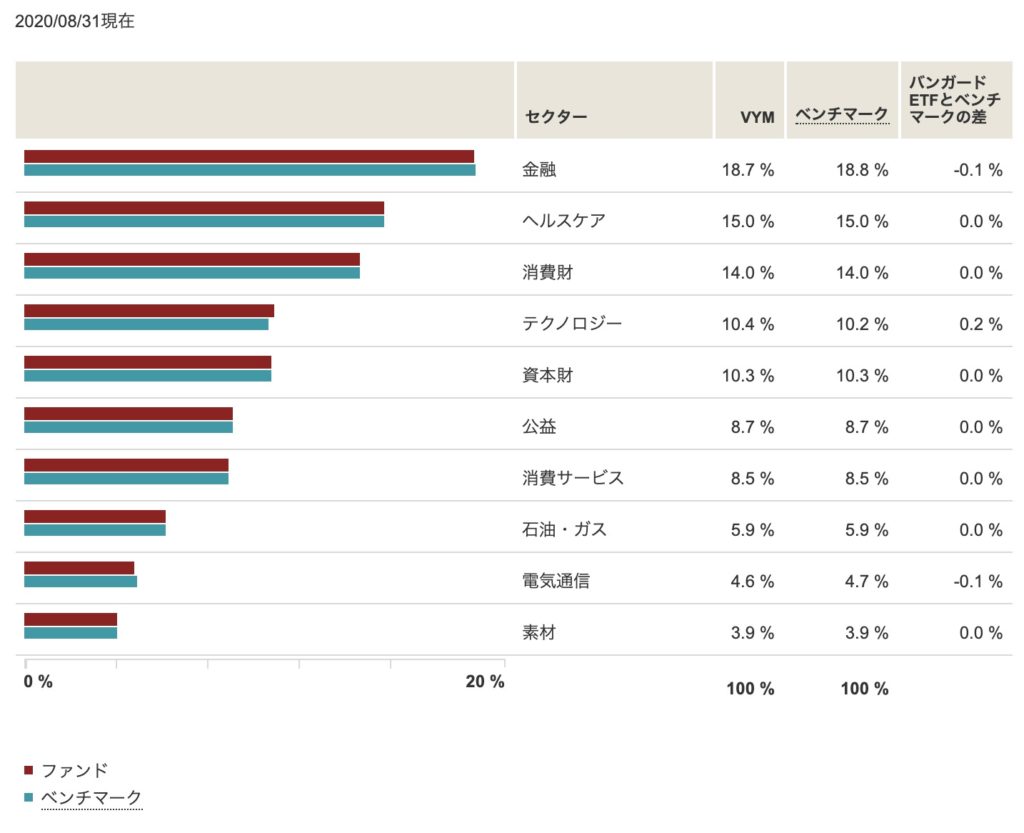

次はセクター比率を見ていきましょう。

コロナショック前と変わらず、セクター比率はそこまで大きく変わっていません。やはり400以上の銘柄に分散されていることもありセクター比率も大きく動けませんね。ただし細かいセクター比率は日々変更していますので、コロナの影響が治った後どのような比率になっているかは見届けていきたいと思います。

また、ディフェンシブ銘柄と言われる「ヘルスケア・消費財・テクノロジー」が2,3,4番目にランクインしているので、どれだけ下落相場に強いかがコロナショックにおいても証明されましたし、今後も証明するでしょう。

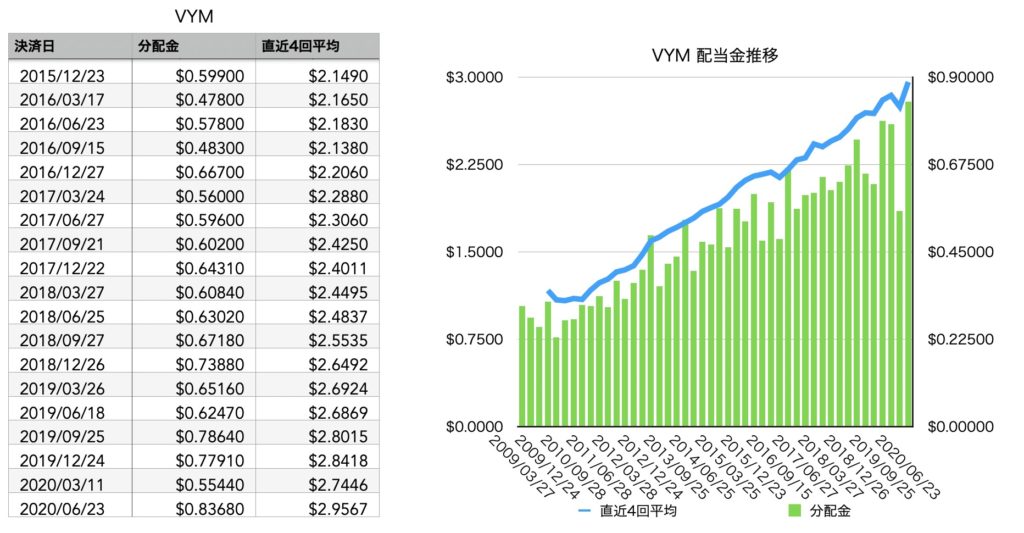

配当金推移

配当金はきれいな右肩上がりです。2010年から3倍以上になっていますね。これがVYMが押される理由です。

コロナショック後の配当金推移も検証する必要はありますが、短期的な減少はあっても長期的にはそこまで影響はないでしょう。

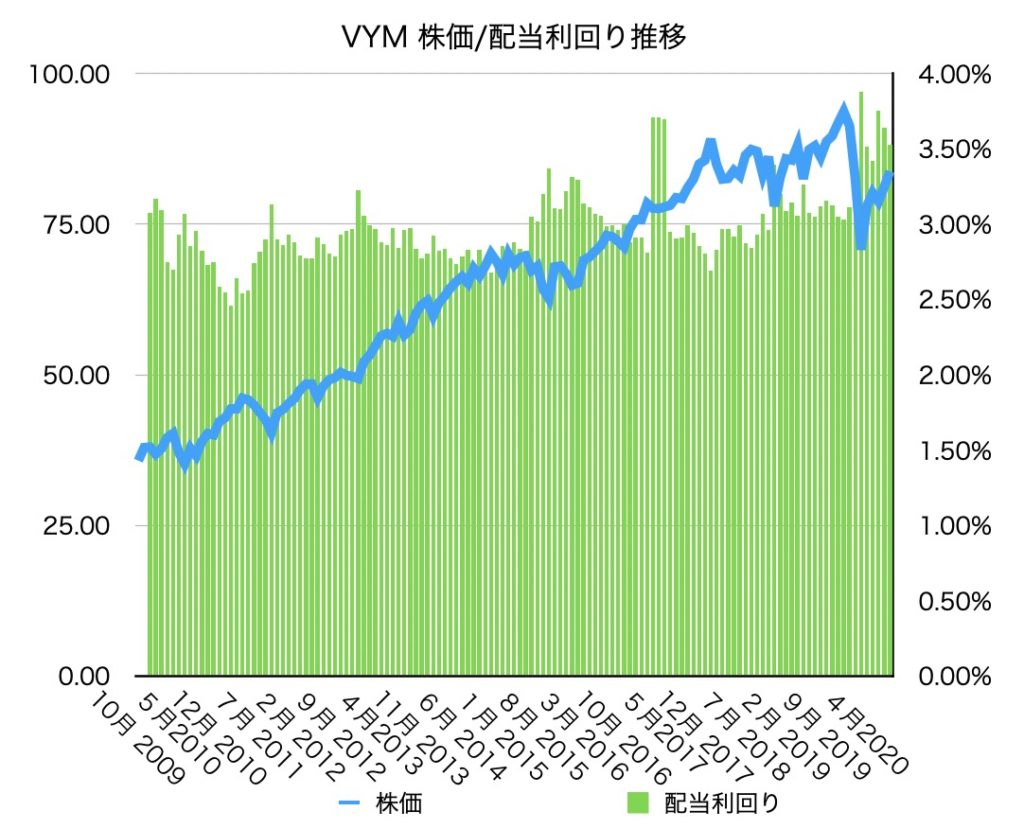

株価と配当利回りの推移

過去の平均から見ると投資タイミングとしては配当利回りが3%以上ある時に投資をしたいですね。ただし現在はコロナの影響により見かけの配当利回りが高くなりがちです。

配当利回りの基準となる配当金は直近4回の配当金を合計しています。つまり、2020年6月時点では2019年9月,12月,2020年3月,6月の配当金合計金額を基準としています。そのため、今は4%前後で高く見える配当利回りも、コロナの影響を受けた後の2020年9月,12月の配当金によっては配当利回りも以前と同様落ち着く可能性があるので注意しましょう。

ただし、VYMは長期的に見ると配当金投資には大きな味方になっています。2010年から株価は3倍以上になっているにも関わらず、配当利回りは3%変わらずなので、配当金を貰えるだけでなく含み益も発生していますね。今後も米国市場が伸び続けると考えるのであれば、配当金も高く構成銘柄も400以上と分散されているVYMの選択肢は1番に来るでしょう。

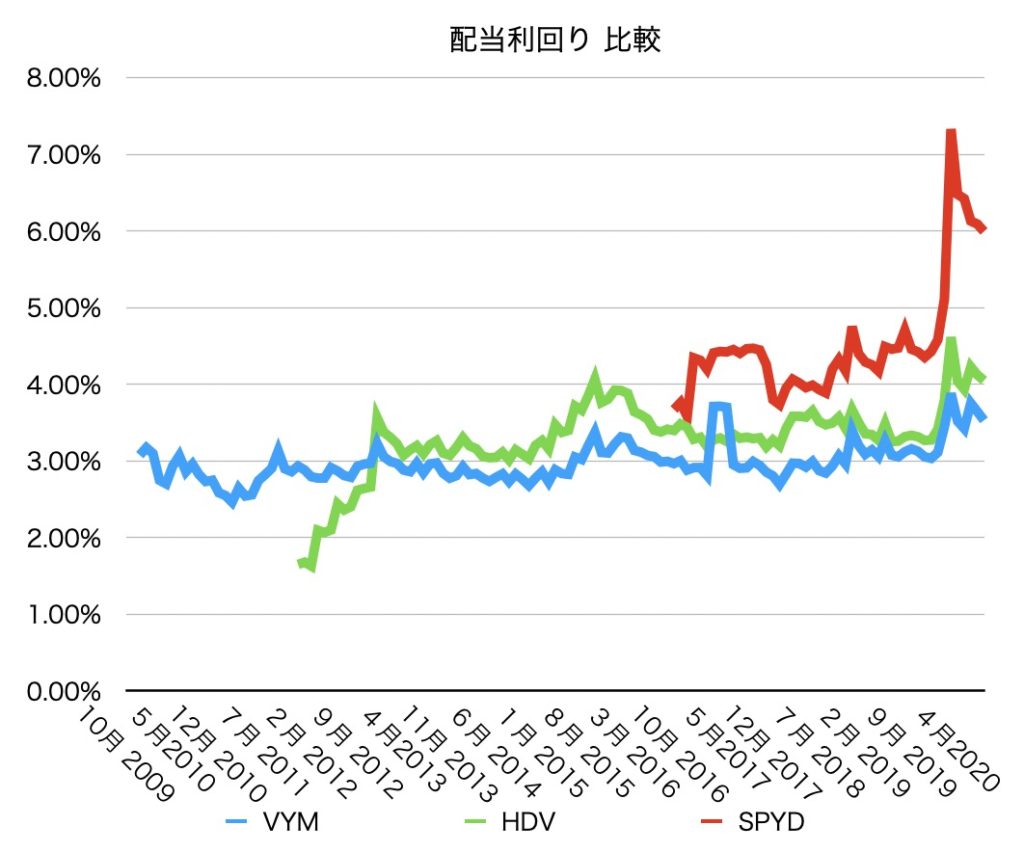

【参考】配当利回り比較(VYM・HDV・SPYD)

VYMはリーマンショック前から運用されており、常に3%〜4%の配当利回りが安定しています。今回のコロナショックで減少はしていますが、回復も高配当株ETFの中では一番早いです。

ただ高配当株ETFと言えるかが微妙ですね。配当利回りも3%を下回ることが比較的多いので、配当金をメインとして得たい方は積極的に投資すべき銘柄ではないかもしれません。

配当利回り比較

VYM :2.4〜3.8%

HDV :1.6〜4.6%

SPYD:3.5〜7.3%

上記の結果だけを考えると配当金投資によるFIRE(早期リタイア)を目指す場合はVYMに投資をする選択肢は選びづらいですね。どうしても短期的な配当利益はSPYDに利があります。

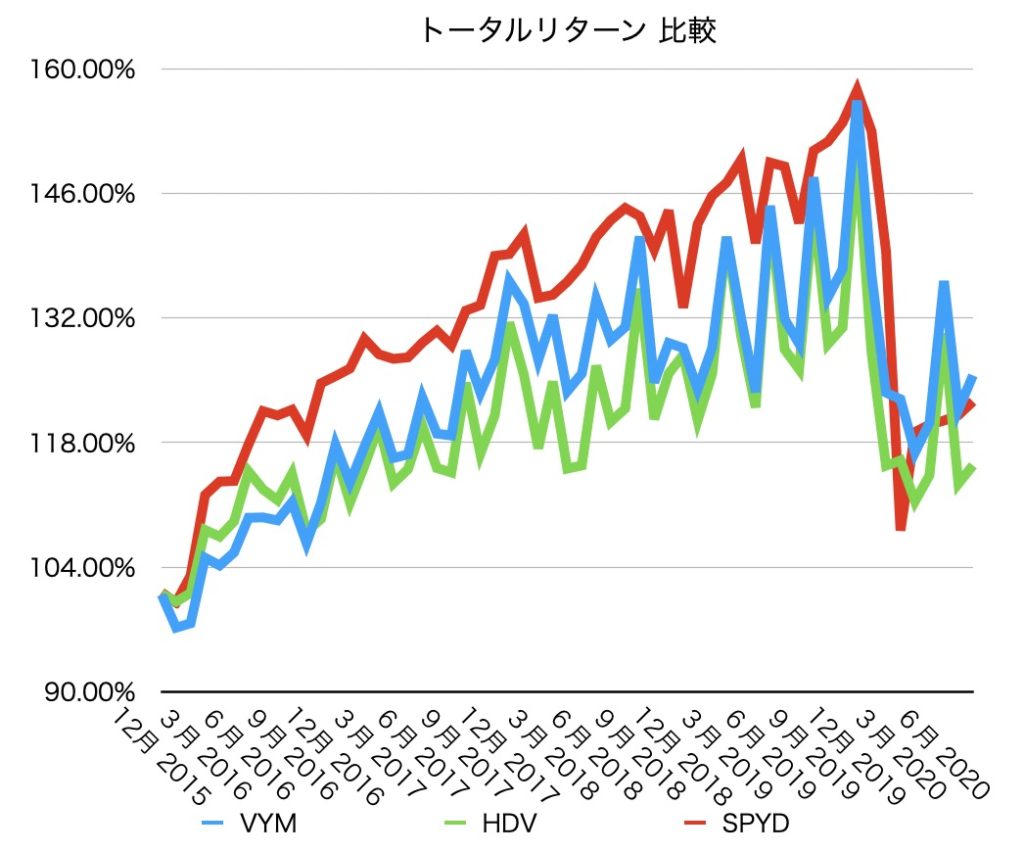

【参考】トータルリターン比較(VYM・HDV・SPYD)

2015年SPYDが運用されてからの比較では常にSPYDがトータルリターンでもトップでした。しかし、コロナショック以降SPYDの株価は軟調なため、比較的相場の回復が早かったVYMが首位に躍り出ました。

VYMは配当利回りは低いですが、株価の上昇が大きいのでトータルリターンでは他の高配当株ETFと比べても負けず劣らずです。むしろ、トータルリターンはSPYDに肉薄しているので、今回のコロナショックを機にVYMがトップ独走になるかもしれません。

ただし、先ほども記載しましたが、あくまでトータルリターンなので決済しなければ利益を得られません。配当金生活をしたい方にとっては、決済利益よりも配当金の方が欲しいので、ポートフォリオに入れたとしても一部になるでしょう。

VYM購入タイミングの目安

購入タイミング

毎月決まった金額を機械的に購入する

安くなった時にまとめて購入する

一番簡単なのが定期積立ですね。例えば毎月25日(給料が入った直後)3万円分購入する。このようにすれば相場の上下に影響されることなく、投資をすることができます。

特に今回コロナショックを目の当たりした人はわかると思いますが、いつ底なのかがわからないんですよね。二番底が来ると思ったら、この記事執筆時点では大きな二番底はきていません。そのため人の判断が伴わない機械的に投資をするということも評価されています。

一方、安くなった時にまとめて購入するのは王道ですね。もし2020年3月23日の大底で大きく購入することができたら配当利回りだけでなく含み益も多く発生しています。

ただしそんなことは難しいと思うので、基準としては配当利回りが3.5%を超えたタイミングが目安ですね。配当利回りの推移を見ても3.5%は定期的に発生しますので定期積立とはならなくても、細かくまとめ買いができるタイミングとなります。

【VYM】みその分析まとめ

VYM分析まとめ

配当金投資によるセミリタイアを狙うのであれば積極的な選択はできない

資金があり配当金はそこそこで良いのであればポートフォリオの中核にしてOK

ただしコロナの影響がどのように転ぶかは未確定

VYMは配当利回りは低くてもトータルリターンでは1番に躍り出るほどの成長性を見せています。

ただし、資金があるの出れば配当利回りが3%でも問題ないでしょうが、資金が少ないとVYMは積極的には選びづらいですね。FIRE(早期リタイア)を狙う人にとっては短期的な配当利回りの高さは必要になります。

そのため短期的な利益(配当利回りが高い)を求めるのであればSPYDが選択肢に入ってきます。1億運用するとVYMは300万円、SPYDは500万円という可能性もありますからね。もちろん、配当金は二の次であれば、VYMは株価の成長性も見込めるので魅力的な選択肢になります。ただコロナの影響がまだ不確定な部分があるので投資には注意が必要です。

最終的にはどのくらい資産を持っていて、どのタイミングで、どのくらいの配当金が欲しいか、によって投資先は変わりますので、一つの参考として捉えていただけると嬉しいです。

あとは口座開設して挑戦するだけだね!

もし少しでも気になったのであれば口座開設だけでも済ませてしまいましょう。いざ投資を始めようとしても口座開設には最低でも数日かかってしまします。無料申し込みは数分で終わるのでパパッとやりましょう(^ ^)

\みそも楽天証券でつみたてNISA実践中!/

米国ETFに関する記事はこちらから

米国高配当ETF

1.SPYD:S&P500に採用され配当利回りTOP80銘柄で構成(配当利回り3.4〜8.5%)

2.HDV:エネルギー/通信/ヘルスケアセクター(配当利回り1.6〜4.6%)

3.VYM:400以上の銘柄で構成/リーマンショック経験済(配当利回り2.4〜3.8%)

米国指数ETF

4.VT:米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成

5.VTI:米国市場3,500銘柄で構成

6.VOO:S&P500指数の銘柄で構成

7.QQQ:ナスダック100指数の銘柄で構成

REIT/不動産ETF

8.SRET:世界リート配当利回りTOP30で構成(配当利回り7.2〜18.2%)

9.IYR:米国不動産銘柄で構成/ブラックロック (配当利回り〜%)

10.IFGL:米国除く世界不動産銘柄で構成/ブラックロック (配当利回り2.5〜12.3%)

11.RWR:米国不動産銘柄で構成/ステートストリート(配当利回り2.4〜11.0%)

12.RWX:米国除く世界不動産銘柄で構成/ステートストリート(配当利回り2.3〜11.1%)

社債/債権ETF

13.LQD:2,000以上の社債で構成(配当利回り2.9〜5.8%)

14.AGG:主にAAAランク信用格付社債で構成(配当利回り1.9〜4.6%)

15.BND:約6割が国債で構成(配当利回り1.6〜3.9%)

その他ETF

16.VIG:連続増配10年以上の米国銘柄で構成(配当利回り1.7〜2.4%)

17.DVY:100銘柄好配当銘柄で構成(配当利回り2.9〜8.1%)

18.PFF:金融機関構成比率多め/配当利回り安定(配当利回り5.2〜14.5%)

\みそも楽天証券でつみたてNISA実践中!/